不動産を売買する際、重要事項説明書の中に「売買代金および交換差金以外に売主・買主間で授受される金銭の額」という項目がある。

(この項目では、FRK・宅建協会・全日・全住協の重要事項説明書を念頭に説明しており、書式や記載方法は微妙に異なっていますが、用語の意味や記入すべき内容は基本的に同じです。ここではFRKの記入方法を中心に解説しています。)

売買代金および交換差金以外に売主・買主間で授受される金銭の額とは?

宅地建物取引業法の規定では、代金、交換差金および借賃以外に授受される金銭があるときには、その金額と名称、またそれがいかなる目的で授受されるのかを説明することを義務づけられている。

ただし、「代金、交換差金および借賃以外の金銭」の項目で説明しなければならない項目は法律で明確にされていない。そのためFRKでは、原則として、売買に関して売主・買主間で直接授受される金銭についてのみ記入することとしている。それ以外に売主または買主が負担する諸費用(仲介手数料・登記費用・ローン費用・測量費用・抵当権抹消費用等)については、重要事項の説明とは別に説明する必要がある。

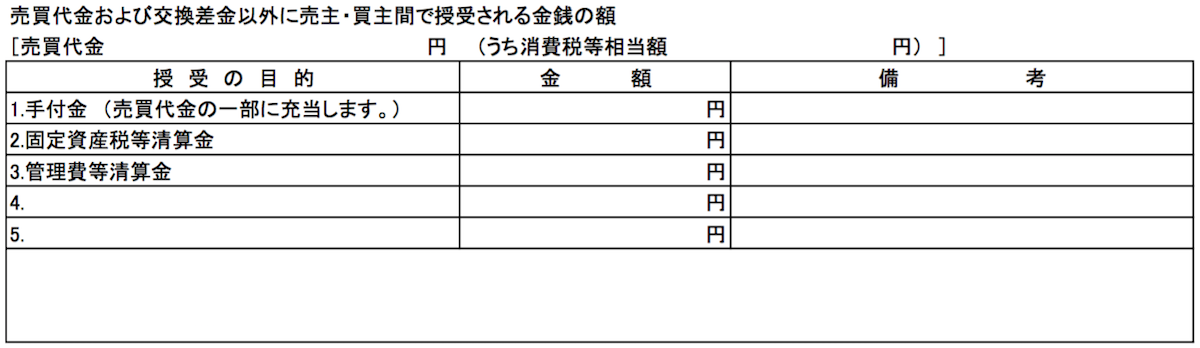

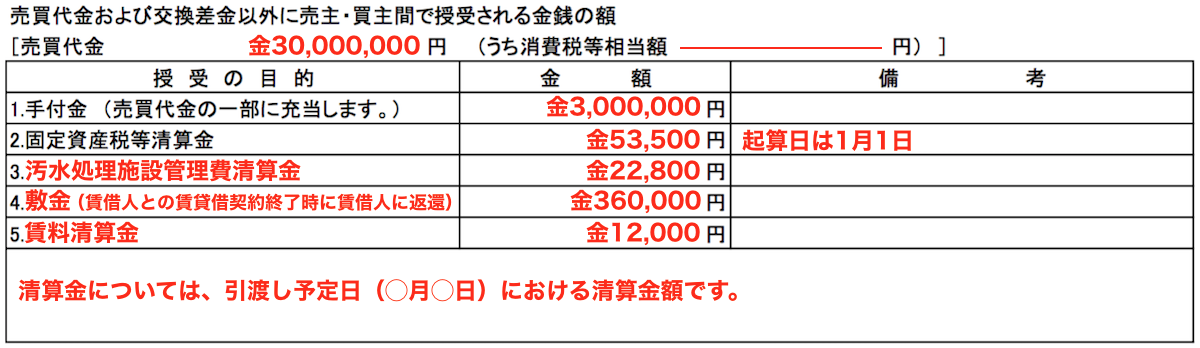

FRKの重要事項説明書において、この項目は、手付金・固定資産税等清算金・管理費等清算金(マンションの場合)があらかじめ設定されている。これら以外でも、賃借人付きで売買する場合の賃料、地代、敷金等の授受が行われるときは、記入する必要がある。

各項目のうち、固定資産税等清算金や管理費等清算金といった、引渡し日により金額が変動するものについては、引渡し予定日における清算金額を記入し、そのことについて空欄に記入・説明する。

a.建物賃貸借の負担付きで売買し、買主が敷金を承継するとき

b.当該年度の固定資産税が未確定の場合

当該年度分の固定資産税額が確定する前のときや、引渡しまでに管理費の値上げが予定されているなど、清算の根拠となる金額が未確定の場合には、金額は記入せず、引渡し日により日割りで清算する旨を備考欄に記入する。

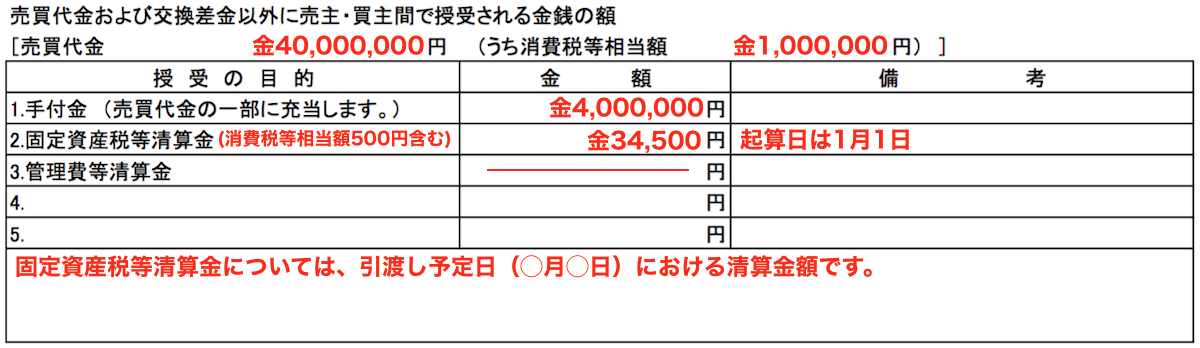

c.売買代金と消費税額の記入例

①売主が課税事業者の場合

[売買代金 金31,000,000円(うち消費税等相当額 金1,000,000円)]

②売主が免税事業者の場合

[売買代金 金30,000,000円(うち消費税等相当額 金0円)]

③売主が上記①、②以外の場合(一般的に個人の方が自宅を売却するケース)

[売買代金 金30,000,000円(うち消費税等相当額ーーーーーー 円)]

d.固定資産税等清算金に消費税を含むとき

売主が課税事業者である場合の消費税等の扱い

消費税については、「代金、借賃等の対価の額」の一部に含まれる。また、上記dのとおり、未経過の固定資産税等の清算分については、その未経過分に相当する金額を当該資産の譲渡について収受する金額(売買代金)とは別に収受している場合であっても、当該未経過分に相当する金額は当該資産の譲渡の金額に含まれるとされており、売主が課税事業者である場合には、固定資産税等清算金のうち、建物分について消費税等が課税されることとなるので、注意が必要だ。

不動産売買の際に、売買当事者の合意に基づき固定資産税・都市計画税の未経過分を買主が分担する場合の当該分担金は、地方公共団体に対して納付すべき固定資産税そのものではなく、私人間で行う利益調整のための金銭の授受であり、不動産の譲渡対価の一部を構成するもの(対価として収受し、又は収受すべき一切の金銭)として課税の対象となります。

これは固定資産税としてみなさないので、固定資産税✕消費税の二重課税にはあたらないとの解釈だ。

これら宅地建物の取引(不動産の譲渡等)で課される消費税等相当額は、宅地建物法第35条の規定により義務づけられている「説明すべき事項」には含まれていないが、「重要な事項について、故意に事実を告げず、または不実のことを告げてはならない」と規定している宅地建物取引業法第47条第1号の「重要な事項」に該当するので、売主・買主に対して、重要事項説明書に記入して説明することが必要だ。

なお、売主が消費税課税対象者でない場合でも、売買代金は必ず記入する。

不動産会社だけど、プロに不動産の基本調査や重要事項説明書などの書類の作成を依頼されたいという方は、「こくえい不動産調査」にご相談ください。

地方であっても複雑な物件でも、プロ中のプロがリピートしたくなるほどの重説を作成してくれます。