こちらでは、固定資産税評価額について詳しく説明します。

固定資産税などを課税する際の基準となる価格

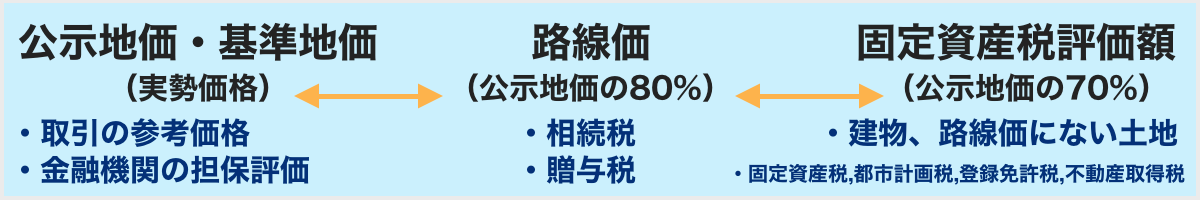

固定資産税評価額とは、固定資産税・都市計画税・不動産取得税・登録免許税を計算する上で基準となる価格のことで、固定資産税課税台帳に記載された土地と建物それぞれの評価額をいいます。

宅地(土地)については、公示価格の70%を目安に設定されています。具体的には、前年の公示価格、および不動産鑑定士による鑑定評価に基づく価格の70%を目安としています。

・公示地価(地価公示・公示価格)とはなにかわかりやすくまとめた

家屋(建物)の評価は、まず現地での調査から始めます。新築や増築の場合には、間取りや屋根・柱・壁・基礎に使われている材料、さらに水道や電気などの建築設備を確認します。

評価の基準となるのは再建築価格です。再建築価格とは、同じ建物を新たに建て直すとしたら、どれくらいの建築費がかかるかを示すものです。その金額を出発点にして、建ててからの年数によって価値が下がっている分を差し引き、最終的な評価額を決めます。

固定資産税評価額は、国が定めた固定資産評価基準にもとづいて市町村が決定します。評価額は3年ごとに見直し、これを評価替え(ひょうかがえ)といいます。また、評価替えをした年度を、基準年度といいます。

| 評価替えの年 | |||||||||

| 2009 | 2012 | 2015 | 2018 | 2021 | 2024 | 2027 | 2030 | 2033 | 2036 |

固定資産税評価額は、土地については、時価の60〜70%、家屋(建物)については、建築費の50〜70%となっています。

固定資産税評価額の調べ方

土地や一戸建て、マンションなどの不動産を持っている人には、毎年春ごろから初夏にかけて、役所から固定資産税の納税通知書が送られてきます。

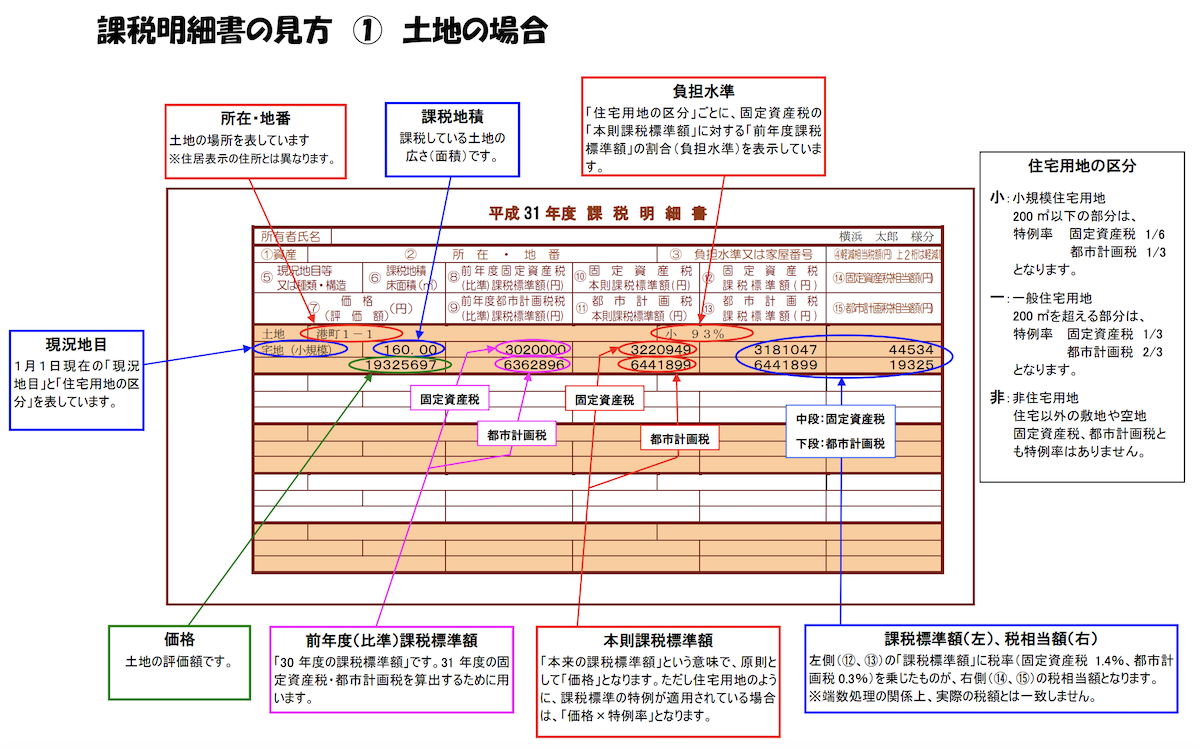

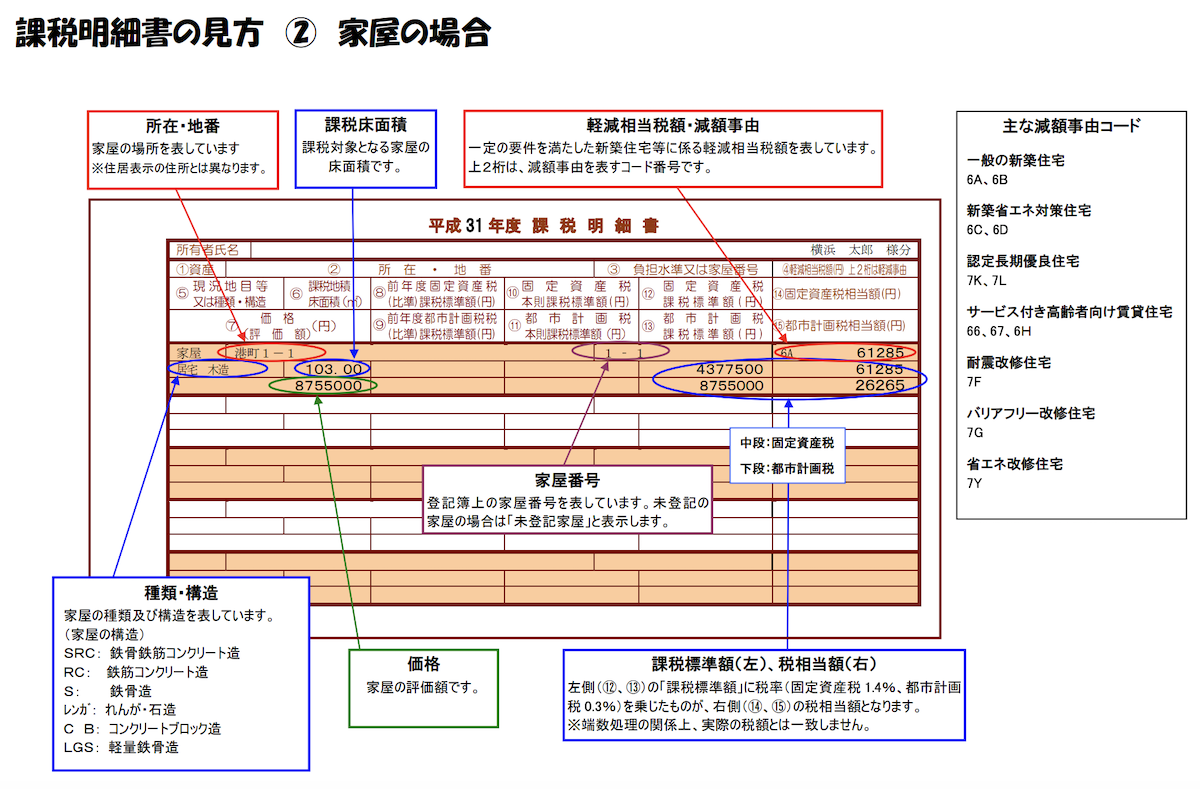

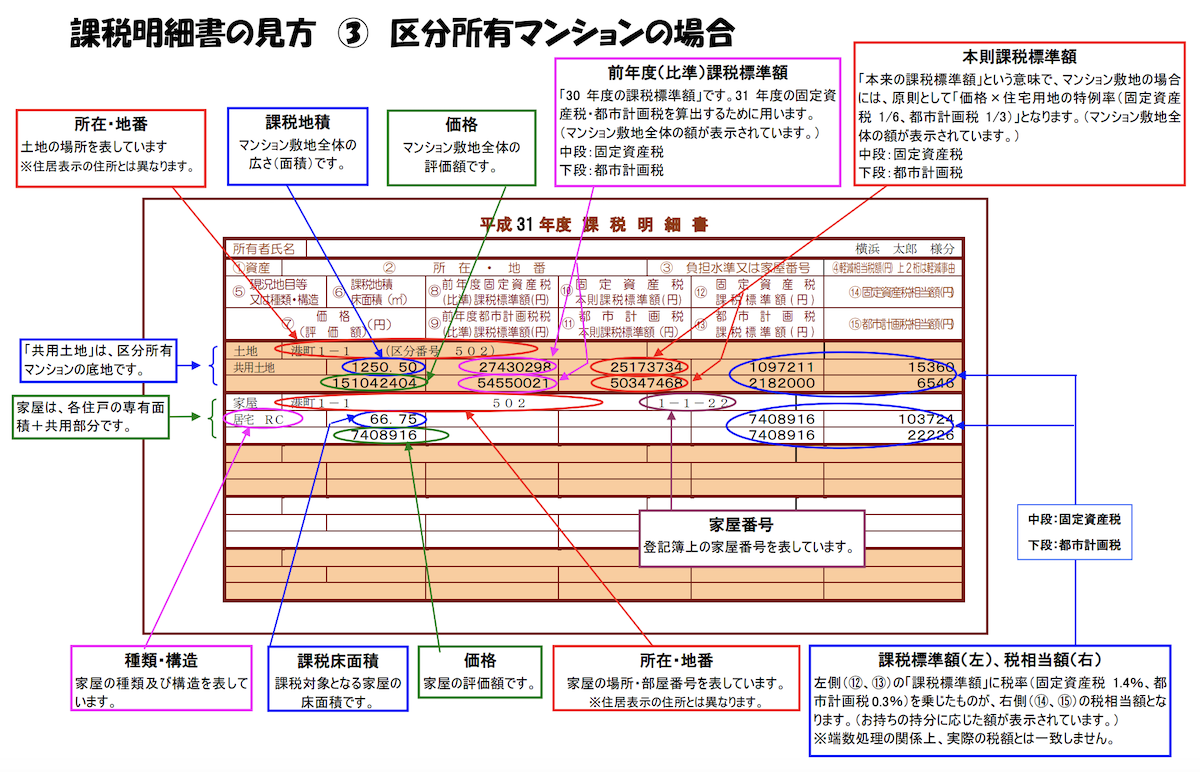

固定資産税の納税通知書には「課税明細書」が一緒に添付されており、固定資産税評価額は課税明細書の「価格」の欄で確認することができます。こちらでは例として3種類(土地、家屋、区分所有マンション)の課税明細書を載せました。緑色の〇で囲った部分が固定資産税評価格です。

(「課税明細書の見方(横浜市の場合)」参照)

価格(固定資産税評価額)の横に、「固定資産税課税標準額(円)」が記載されているため、よく間違えます。注意が必要です。

固定資産税課税標準額とは?

固定資産税は、原則「固定資産税課税標準額×1.4%」で計算されます。

固定資産税課税標準額とは、固定資産税を計算するときの元となる金額です。

固定資産税を計算するときの元となる金額は、そもそも固定資産税評価額であり、固定資産税評価額は、国が定めた固定資産評価基準にもとづいて市町村が決定します。

建物(家屋)の場合、固定資産税課税標準額と固定資産税評価額は同じです。しかし、土地の場合は、固定資産税課税標準額と固定資産税評価額が異なります。

1つ目の理由は、減税措置があるからです。

土地が住宅用地の場合、住宅1戸につき200㎡までの部分(小規模住宅用地)については1/6、200㎡を超える部分(一般住宅用地)については1/3に減税されるため、200㎡までの住宅用地は、固定資産税評価額×1/6=固定資産税課税標準額、200㎡を超える住宅用地は、固定資産税評価額×1/3=固定資産税課税標準額となります。

また、土地の固定資産税評価額は3年に1度評価替えが行われますが、地価が上昇したことにより固定資産税評価額が急激に上昇すると、納税できなくなる人が出る可能性があるため、仮に地価が急騰しても土地の固定資産課税標準額はわずかな上昇率(負担調整率)にしておくという措置があります。

具体的には、今年度の土地の固定資産税課税標準額は「前年度の固定資産税課税標準額×負担調整率」で決められます。

これらの理由より、土地の固定資産税課税標準額は、土地の固定資産税評価額よりも低い金額になるのが通常で、およそ固定資産税評価額の1/6〜1/10程度の金額になります。

課税明細書の欄が空白のとき

課税明細書を見ると、土地の欄が空白になっているときがあります。土地を所有しているのにおかしいと思うでしょう。

この場合、固定資産税がかかっていないことが考えられます。

所有している土地・建物(家屋)のそれぞれの固定資産税課税標準額合計が次の金額に満たない場合は、固定資産税はかからないからです。

土地:30万円

建物(家屋):20万円

この方法では、不動産を所有している人だけ調べることができます。贈与の場合であれば、この方法で固定資産税評価額を知ることができ、計算すればよいでしょう。しかし、不動産売買によって、新たに不動産を取得した所有者(買主)にはわかりません。元の所有者(売主)から見せてもらうしかありませんよね。そこで、別の方法もあります。

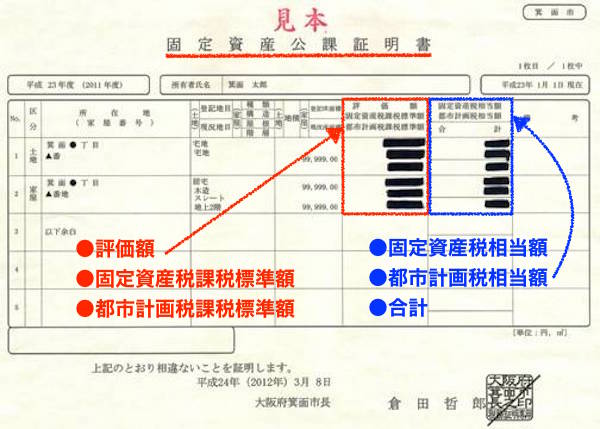

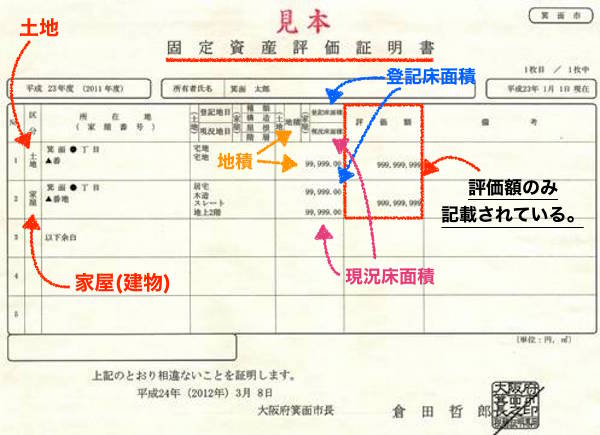

固定資産公課証明書、固定資産評価証明書

買主は、不動産売買のときに、説明を受ける重要事項説明書の添付書類に「固定資産公課証明書」もしくは「固定資産評価証明書」が添付されているはずです。

こちらの固定資産公課証明書や固定資産評価証明書は、役所で取得することができるのですが、原則本人しか取得することができません。しかし、媒介契約(不動産売却を依頼する契約)を結んだ不動産会社は、代理人として役所でこれらの書類を取得することができるのです。

不動産売買のときには、物件を引渡す日を元に、買主と売主との間で固定資産税を日割り計算して清算します。日割り計算をするためには、その年の固定資産税がわからなければなりません。その際、固定資産公課証明書もしくは固定資産評価証明書が必ず必要になるので、不動産会社は取得して、重要事項説明書にも添付しているのです。

この固定資産公課証明書、固定資産評価証明書の「評価額」という欄で、固定資産税評価額を確認することができます。

(固定資産公課証明書)

(固定資産評価証明書)

不動産の購入を検討している方は、不動産会社の担当の方に聞けば固定資産税評価額を教えてもらえます。