都市計画税は、その年の1月1日時点に市街化区域内に土地・建物を所有している人が納める税金です。不動産売買の際には、売主と買主の間で、都市計画税の日割り清算しなければなりません。都市計画税はどのように計算すればよいのでしょうか。

ここでは、都市計画税についてまとめました。

都市計画税とは

都市計画税は、その年の1月1日時点に市街化区域内に土地・建物を所有している人が納める税金で、市町村(東京23区の場合は東京都)が課税する地方税(市町村税)です。固定資産税と一緒に課税されるため、4〜6月頃に役所から送られてくる納税通知書によって納めますが、年4回に分けて納める(分納)か一括払いを選択することができます。分納の場合の納付期限は、各市町村によって異なります。

都市計画税は、道路や公園の建設や上下水道の整備などの都市計画事業や土地区画整理事業の費用に充てるための税金です。都市計画事業は、都市計画法による都市計画区域内の市街化区域で行われます。

都市計画税がかからないエリアと固定資産税との違いについて

都市計画税と固定資産税との大きな違いは、固定資産税は市街化区域かどうかに関わらず、毎年1月1日現在の土地、家屋および償却資産(これらを「固定資産」といいます。)の所有者に対し課税されるのに対し、都市計画税は市街化区域内に土地・建物を所有している人に課税されます。また、都市計画税は償却資産には課税されません。

市街化区域とは、すでに市街地を形成している区域(既成市街地)、または、今後10年以内に優先的かつ計画的に市街化を図るべき区域(エリア)のことです。市街地とは、人家や商店・ビルなどが立ち並んだにぎやかな土地のことで、農地や森林などが見られません。そして、市街化とは建築物が数多く建築されているイメージになります。つまり、街ですね。

一方、市街化調整区域とは、市街化が進まないよう抑える区域であるため、人が住むためのまちづくりを行う予定のない区域のことです。農地や森林を守ることに重点が置かれ、許可を得た場合を除き、原則として家を建築することができません。こちらは街ではありません。

このように、都市計画税は街づくりのインフラ整備のために徴収する税金のため、街に住んでいると税金がかかり、そうでなければかかりません。市街化調整区域内の不動産(土地・建物)には都市計画税はかかりません。逆に、生産緑地などの農地や山林、池沼などであっても市街化区域内であれば都市計画税はかかります。地目は問いません。

市街化区域や市街化調整区域について詳しく知りたい方はこちらをご覧ください。

・都市計画・区域区分・用途地域・地域地区・地区計画等とはなにか

都市計画税はいくらぐらいかかるのか

都市計画税は次のように計算します。

都市計画税の計算方法

固定資産税評価額 × 0.3%(※)

※0.3%という税率は制限税率であり、制限税率とは、課税する場合に決められた税率を超えてはいけない税率のことです。都市計画税の制限税率は上限0.3%として、市町村の条例で定められるので、各市町村によって税率が異なります。(GoogleやYahoo!で「◯◯市 都市計画税 税率」と検索すれば出てきます。)

都市計画税は、不動産の価値(評価)によって税額が異なります。不動産の価値というのは売買金額ではなく、固定資産税評価額で計算します。そのため、その不動産の固定資産税評価額がわからなければ都市計画税を計算することはできません。

固定資産税評価額とは

固定資産税評価額は、総務大臣が定めた固定資産評価基準に基いて、市町村が決定します。また、「固定資産税・都市計画税」「不動産取得税」「登録免許税」を計算する上で基になる金額で、3年に一度見直されます。平成6年度評価額以降、公示価格の70%の水準になるように調整されており、具体的に、土地については時価の60〜70%、建物については建築費の50%〜70%となっています。

固定資産税評価額の調べ方

土地や一戸建て、マンションなどの不動産を持っている人には、毎年春ごろから初夏にかけて、役所から固定資産税・都市計画税の納税通知書が送られてきます。

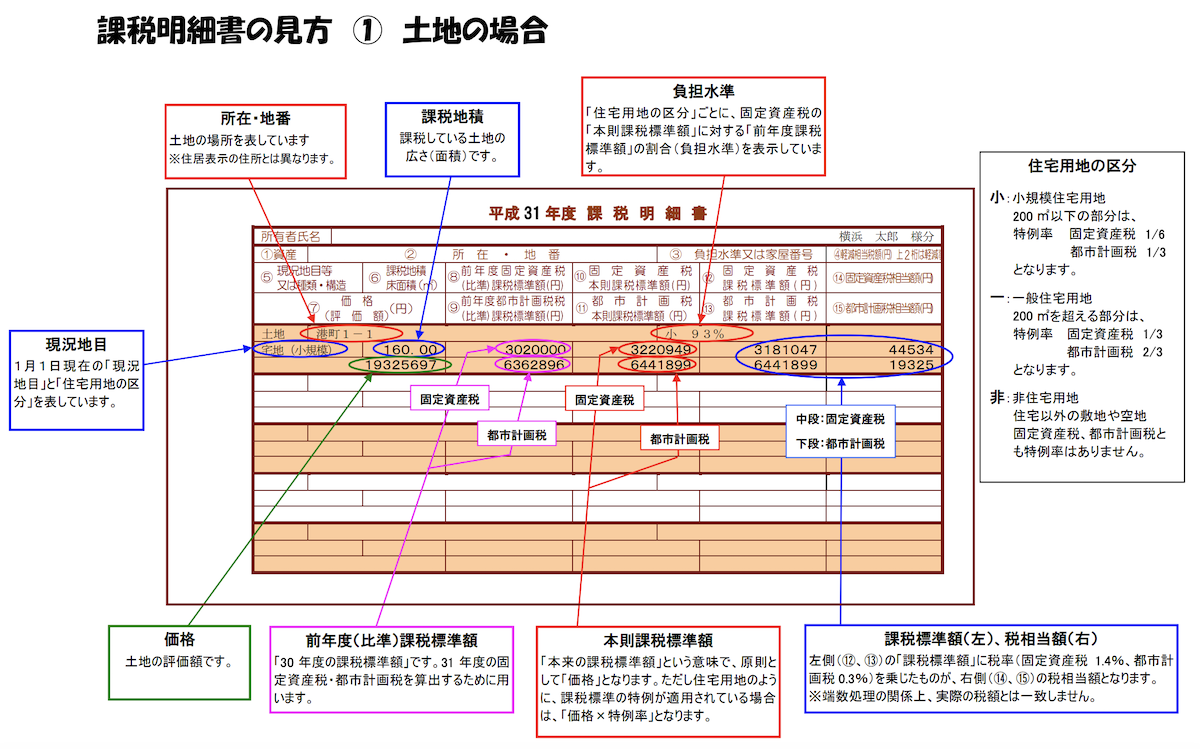

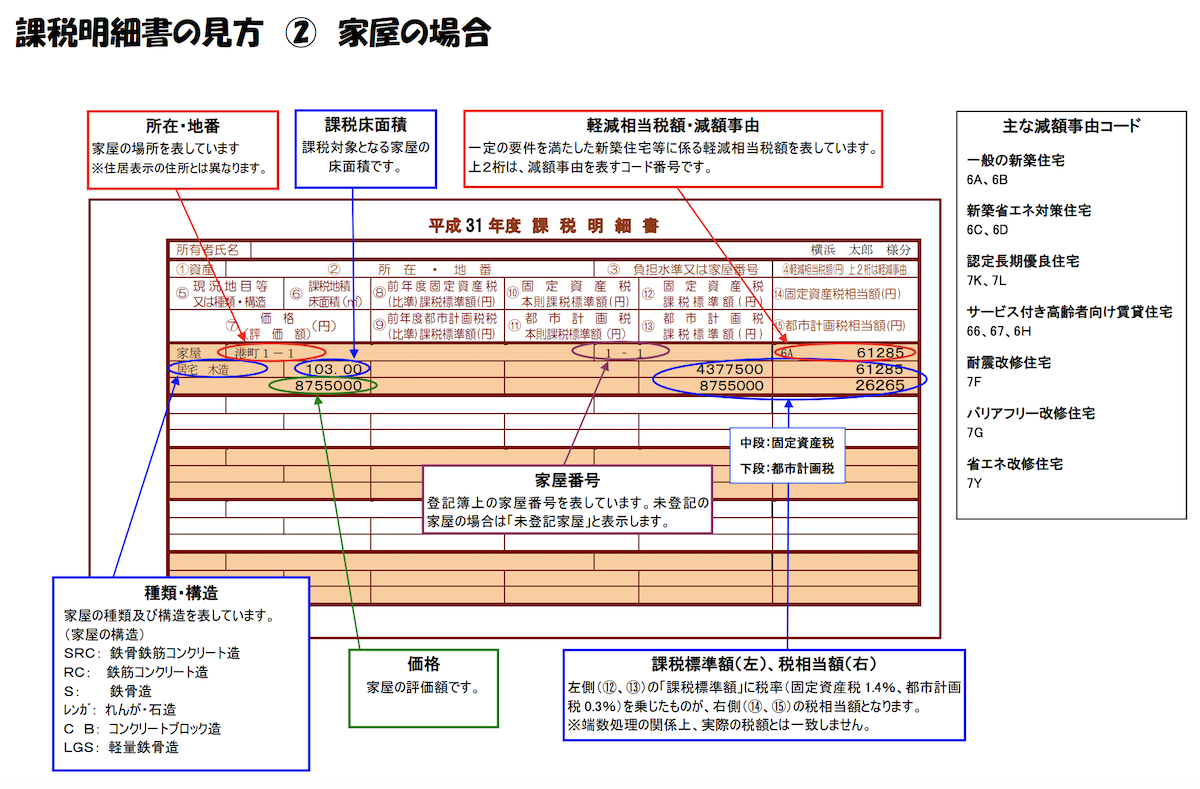

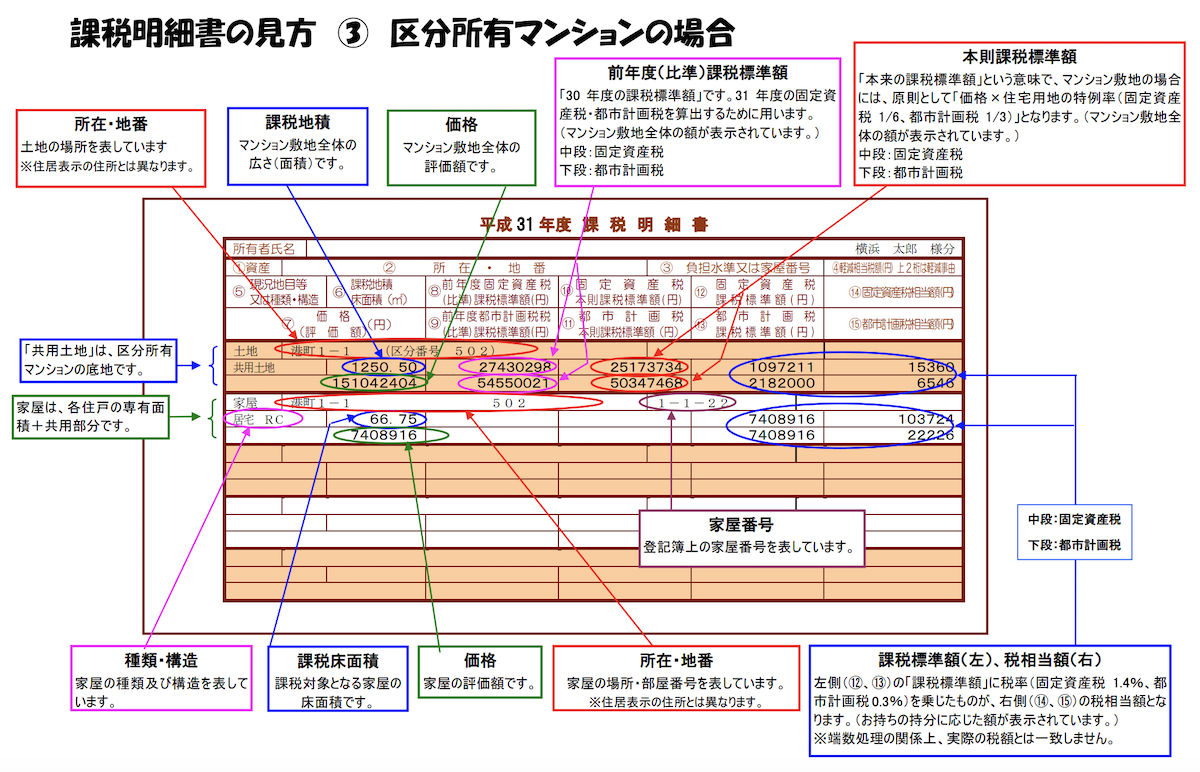

固定資産税・都市計画税の納税通知書には「課税明細書」が一緒に添付されており、固定資産税評価額は課税明細書の「価格」の欄で確認することができます。課税明細書には、都市計画税の金額の記載もあるので、都市計画税額を知ることができます。

(「課税明細書の見方(横浜市の場合)」参照)

また、納税通知書が手元にない場合は、役所に行って「固定資産課税台帳」を閲覧することで、固定資産の所有者・所在・固定資産税評価額を知ることもできます。

これらの方法は、不動産を所有している人だけが都市計画税の金額や固定資産評価額を知ることができます。しかし、不動産売買によって、新たに不動産を取得した所有者(買主)にはわかりません。元の所有者(売主)から見せてもらうしかありませんよね。そこで、別の方法もあります。

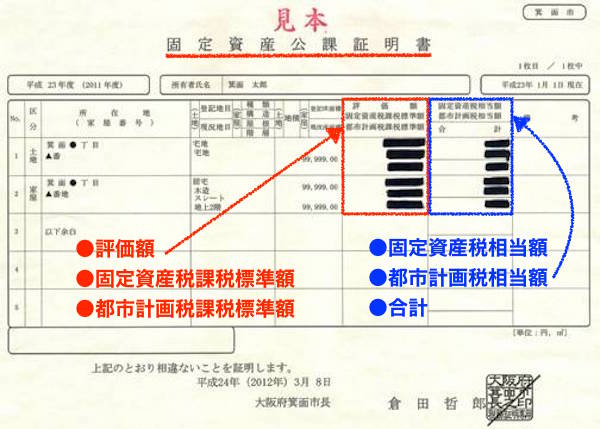

買主は固定資産公課証明書・固定資産評価証明書を見るとよいでしょう。

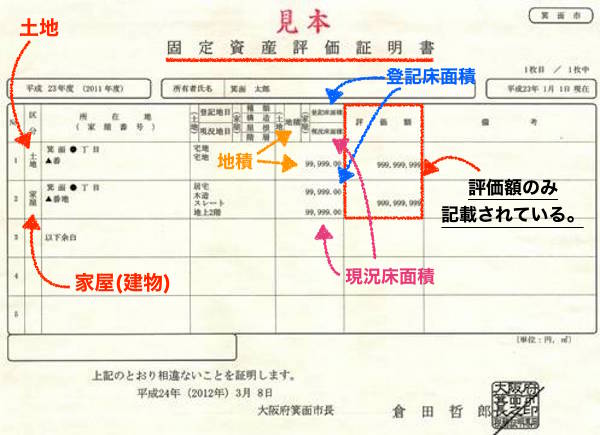

買主は、不動産売買のときに、説明を受ける重要事項説明書の添付書類に「固定資産公課証明書」もしくは「固定資産評価証明書」が添付されているはずです。

こちらの固定資産公課証明書や固定資産評価証明書は、役所で取得することができるのですが、原則本人しか取得することができません。しかし、媒介契約(不動産売却を依頼する契約)を結んだ不動産会社は、代理人として役所でこれらの書類を取得することができるのです。

不動産売買のときには、物件を引渡す日を元に、買主と売主との間で固定資産税・都市計画税を日割り計算して清算します。日割り計算するためには、その年の固定資産税や都市計画税がわからなければなりません。その際、固定資産公課証明書もしくは固定資産評価証明書が必ず必要になるので、不動産会社は取得して、重要事項説明書にも添付しているのです。

・固都税(固定資産税・都市計画税)の清算(精算)方法についてまとめた

この固定資産公課証明書、固定資産評価証明書の「評価額」という欄で、固定資産税評価額を確認することができます。

都市計画税の金額は、「固定資産公課証明書」には記載がありますが、「固定資産評価証明書」には記載がありません。固定資産評価証明書の場合は、都市計画税を計算する必要があります。

もっとも、購入を検討している方で都市計画税がいくらぐらいかかるのか気になる方は、不動産会社の担当の方に聞けば固定資産税評価額や都市計画税額を教えてもらえます。

・不動産売買に必要な固定資産評価証明書・公課証明書の取得方法

このように固定資産税評価額がわかれば都市計画税がいくらなのか計算することができます。ただし、住宅用地(土地)には、負担を特に軽減する必要があることから、都市計画税が安くなる減税の特例が設けられています。

住宅用地(土地)における都市計画税の減税

ここでの住宅用地とは、1月1日現在、住宅(マイホーム・セカンドハウス・住宅用の賃貸マンションなど)の建物が存在する土地のことを言います。ただし、建替えにより、一時的に住宅がない場合には、建替え前後の所有者が同じであれば、住宅用地となります。

その住宅用地のうち、住宅1戸につき200㎡までの部分(小規模住宅用地)については、固定資産税評価額の1/3になり、また200㎡を超える住宅用地(一般住宅用地)については、固定資産税評価額の2/3になります。

住宅用地(土地)の軽減内容

・小規模住宅用地(200㎡以下の部分) → 固定資産税評価額 × 1/3

・一般住宅用地(200㎡を超える部分) → 固定資産税評価額 × 2/3

こちらの計算で求めた金額を「土地の都市計画税の課税標準額」といいます。建物(家屋)の都市計画税の課税標準額は固定資産税評価額と同一です。こちらの減税は、その敷地(土地)の上に、住宅が存在する限り適用されます。ただし、「空家等対策の推進に関する特別措置法」に基づく必要な措置の勧告の対象となった特定空家等に係る土地は除きます。

空家等対策の推進に関する特別措置法とは?

こちらをみてください。

・更地(土地)200㎡の場合:減税がないので、都市計画税24万円

・空家(土地+建物)の土地200㎡の場合、24万円 × 1/3 = 都市計画税8万円

このように更地の土地のままか、建物付きの土地のどちらの方が、都市計画税が安くなるのかというと後者ですよね。そのため、現実として今にも崩壊しそうにも関わらず、解体せずに残っている空家が日本全国に多く国も頭を悩ませているわけです。

その対策の一環として、平成27年5月26日に施行された「空家等対策の推進に関する特別措置法」に規定された「特定空家等」のうち必要な措置を講じるよう市区町村から勧告を受けたものの土地については、上記の住宅用地の課税標準の軽減特例の適用対象から除外されることになりました。

特定空家等とは、「建築物またはこれに附属する工作物であって居住その他の使用がなされていないことが常態であるものおよびその敷地」のうち、次のような状態のものをいいます。

- そのまま放置すれば倒壊等著しく保安上危険となるおそれのある状態

- 著しく衛生上有害となるおそれのある状態

- 適切な管理が行われていないことにより著しく景観を損なっている状態

- 周辺の生活環境の保全を図るために放置することが不適切である状態

今後、空家についてはさらに課税強化の動きが続くでしょう。

軽減(減税)の特例は、特に別途申請しなくても市町村(東京23区の場合は東京都)が手続きしてくれます。

固定資産税と異なる点について

固定資産税の減税にはある「新築住宅(建物)における減税」は、都市計画税には軽減の特例がありません。また、「耐震改修した住宅の減税」や「バリアフリー改修を行った住宅の減税」についても適用がありません。ただし、市区町村によっては条例により特別に軽減の特例を設けている場合があるため、確認が必要です。

・固都税(固定資産税・都市計画税)の計算方法についてまとめた

都市計画税についてのQ&A

ここでは、都市計画税についてよくある質問についてまとめました。

固定資産税とはどのような税金なの?

固定資産税は、毎年1月1日現在の土地、家屋及び償却資産(これらを「固定資産」といいます。)の所有者に対し、その固定資産の価格をもとに算定される税額をその固定資産の所在する市町村(東京23区は特例で東京都)が課税する税金です。土地とは、田、畑、宅地、塩田、鉱泉地、池沼、山林、牧場、原野その他の土地(雑種地)をいいます。また、家屋とは、住家、店舗、工場(発電所及び変電所を含みます。)、倉庫その他の建物をいいます。 つまり、不動産(土地・戸建・マンション)を所有(保有)していると毎年必ず固定資産税がかかります。

都市計画税を納税するのは誰なの?

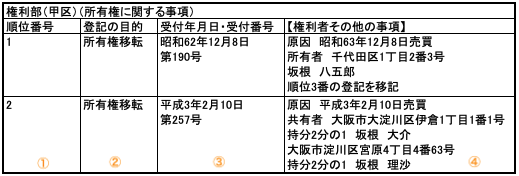

不動産の都市計画税を納める人(納税義務者)は1月1日の固定資産(土地・家屋)の所有者として、固定資産課税台帳に登録されている方です。具体的には登記簿謄本に所有者として登記されている方(④の方)です。固定資産税と併せて納税します。

都市計画税がかからない場合は?

同一の人が市町村ごとに所有するそれぞれの都市計画税の課税標準額が、次の金額に満たない場合には、都市計画税はかかりません。

| 土地 | 家屋 |

| 30万円未満の場合 | 20万円未満の場合 |

また、減免制度もあり、火災・風水害などの災害にあったり、生活保護などを受けているなど特別な事情がある場合には、その事情に応じて都市計画税の軽減や免除を受けることができる場合があります。

都市計画税はいつ納税すればいいの?

都市計画税は固定資産税と併せて、4〜6月頃に役所から送られてくる納税通知書によって納めますが、年4回に分けて納める(分納)か一括払いを選択することができます。分納の場合の納期限は、各市町村によって異なりますが、一般的に6月、9月、12月、翌年2月というケースが大半です。

都市計画税を滞納した場合はどうなるの?

都市計画税の納付期限を過ぎて滞納となった場合、延滞金がかかります。延滞金は、納付期限の翌日から1ヶ月を経過する日までの期間が年2.9%、その後の期間が年9.2%となっています。都市計画税を滞納して放置すると、最終的にその人の財産(預金、給与、不動産など)が差し押さえられます。

いきなり差し押さえられるわけではなく、事前に数回ほど督促状が届きます。督促状が来た段階で速やかに固定資産税を納めれば、財産を差し押さえされることはありません。また、事情によりどうしても納付ができない場合は、役所によっては分割での納税などを対応してくれる自治体もあります。

固定資産の評価替えとは?

固定資産の評価替えとは、固定資産の価格(固定資産税評価額)を見直す制度のことです。本来であれば毎年度、その資産の価値に応じて評価替えを行い「適正な時価」を基に課税を行うことが理想的です。しかし、膨大な量の土地、家屋について、その評価を毎年度見直すことは、実務的に不可能であることなどから、原則として3年間評価額を据え置く制度、言い換えれば3年ごとに固定資産の価格を見直す制度がとられています。この3年に1度の評価替えを行う年度を「基準年度」といい、現在の価格は平成30(2018)年度の基準年度の評価替えによるものです。次回の評価替えは、2021年に行われます。ただし、土地の価格については、地価の下落があり、3年間評価を据え置くことが適当でないときには、修正が行われるようになっています。

土地(住宅用地)の固定資産税評価額はどのように計算しているの?

都市計画税の土地(住宅用地)の評価は、総務大臣の定めた「固定資産評価基準」に基づき道路に接する標準的な土地の単位当たりの価格である路線価を算出し、この路線価に基づいて各土地について画地計算法を適用して評価額を求める市街地宅地評価法(路線価方式)により行っています。つまり、土地の固定資産税評価額は、この路線価を基にしてそれぞれの土地の形に応じて計算しています。

建物(家屋)の固定資産税評価額はどのように計算しているの?

都市計画税の家屋の評価には、個人的な取得事情にかかわらず、同じ家屋を建てた場合にその評価額が同じになるようにという基本的な考え方があります。そのため、総務大臣が定めた全国統一の「固定資産評価基準」によって評価額を求めることになっています。具体的には、屋根、基礎、柱、壁、床などに使われている材料の種類および程度に応じて評価額を求めます。したがって、家屋の評価額は、家屋の建築に必要な資材費および労務費などの建築費用すべてを固定資産評価基準に基づいて求めることになりますので、実際にかかった建築費や購入代金などとの関連はありません。

建物(家屋)を新築した場合の固定資産税評価額はどのように計算しているの?

役所の人が新築及び増築された家屋について実地調査を行います。この調査は、家屋の床面積をはじめ主体構造部の材質、各部屋の建具、内部仕上げ、その他付帯設備を調査し、総務大臣が定めた固定資産評価基準に基づいた評価額を算定するためのもので、事前に調査日のお知らせがきます。なお、新築マンションの場合は、建築した施工業者または販売業者から建築書類を借用して評価を行うため、所有者宅への実地調査はありません。

家屋は年々古くなっているのになぜ税額は下がらないの?

家屋の評価額は、評価の対象となった家屋と同一のものをまったく同じ材料で建てたとき、いくらになるか(再建築価格)を求めます。そして、その建物が古くなったために下がった価値を差し引くという考え方です。こうして求めた評価額は、3年ごとに見直し(評価替え)を行いますが、再建築価格は建築当時の資材費や労務費ではなく、見直し時点での資材費や労務費で算出することになっています。このとき、建築物価の上昇分が、経過年数に応じた減価(経年減点補正率)を上回る場合には、前年度の評価額を超えてしまうことがあります。その場合は、前年度の評価額に据え置くこととされています。

都市計画税の名義を変更するには?

都市計画税は、毎年1月1日現在に所有として登記されている人に課税されるので、都市計画税の名義を変えたい場合は、法務局で所有権移転登記をします。この場合、法務局から役所の税務課に通知が来るため、特に連絡は必要ありません。

道路の都市計画税は非課税になるの?

セットバック部分の道路や幅員1.8m以上の公共の用に供する私道で、なんら通行上の制限を設けていないなど所定の条件を満たしていれば、役所の人が利用状況を確認し、非課税になる場合があります。その場合、固定資産税・都市計画税非課税申告書(公共の用に供する道路)を提出する必要があり、当該部分の地積測量図を添付して申告する必要があります。この場合の地積測量図は、原則として土地家屋調査士などの資格ある人によって作成されたものとしていますが、土地家屋調査士以外の作成によるものであっても、現況地積、道路位置を正確に確認できるものでよいとされています。

マンションの課税床面積が登記床面積と異なるのはなぜ?

マンションの場合、専有部分と共用部分とに分けられます。登記簿に記載される各専有部分の床面積は、不動産登記法により内壁で囲まれた部分の水平床面積(内法面積)により求められており、共用部分の床面積が含まれておりません。これに対し、課税床面積は各専有床面積で按分した共用床面積を加算しますので一般的に登記床面積よりも大きくなります。