借金が増えて返済が苦しくなると、最終的に家やマンションを手放さざるを得ない場合があります。

しかし、家は家族との大切な居場所ですので、できるなら手放したくないと考えるのは当然のことです。

こちらでは、借金の返済が厳しくなっても家を失わずに残す方法があるのか、また、どのようにすれば家を手放さずに済むのかについてくわしく説明します。

この記事で具体的にわかる3つのポイント

- 借金の返済が厳しいときに役に立つ3つの債務整理、「自己破産・任意整理・個人再生」についてわかる

- 借金の返済が厳しくても家を残したい場合、どの債務整理を選べば良いかがわかる

- 債務整理以外で、借金の返済が厳しくても家を残すことができる方法がわかる

- この記事はこんな人におすすめ!

- 住宅ローンやカードローンなどの借金の返済が苦しい人

- 借金の返済が厳しくても、できれば家を手放したくない人

- 債務整理をせずに、借金が厳しくても家を手放さずに済む方法を知りたい人

不動産売却について基本から解説

- 【借金・お金の問題×不動産売却まとめ】借金に伴う不動産の問題について基本から解説

- 生活保護を受けるためには家を売却しなければならないって本当?

- 不動産担保ローンとは?家やマンションを担保にしてお金を借りる方法を解説

- 親や家族の借金で自分の家を取られる可能性はあるのかについてまとめた

「売却一年生」TOPに戻る

もくじ

1.借金返済に役立つ債務整理、「自己破産・任意整理・個人再生」とは?

3つのポイント

- 「債務整理」とは、借金返済が厳しくなったときに金銭的な負担を軽減して生活を立て直すための手段

- 債務整理には、「自己破産」「任意整理」「個人再生」の3つ種類がある

- 自己破産では家を残すことはむずかしいが、任意整理と個人再生では家を残せる可能性がある

借金返済が厳しくなったとき、金銭的な負担を軽減して生活を立て直すために役立つのが「債務整理」という選択肢です。

債務整理にはおもに「自己破産」「任意整理」「個人再生」の3つがあり、それぞれ異なる特徴と効果を持っています。

まず、それぞれの方法の特徴と、どのような状況で役立つかについて解説していきます。状況に合った方法を理解し、適切な手続きを選ぶ参考にしてください。

1-1.自己破産:家を失うリスク

「自己破産(じこはさん)」とは、法的に借金を免除する手続きです。

借金返済ができなくなったときに裁判所に申立を行って「免責(めんせき)」をしてもらい、借金などの負債の支払い義務をなくすという、返済が不可能になった人にとっての最終手段になります。

自己破産のメリットとデメリットは、次のとおりです。

- メリット

- 借金が全額免除されるため、今後の返済が不要になる

- 借金からの解放により、新たな生活を始めることができる

- デメリット

- 自宅や車など、資産価値のある財産を失う可能性が高い

- 破産手続きにより信用情報に「自己破産」の記録が残る(5〜10年間は新しい借り入れが制限される)

- 資産が処分されるため、一定の生活費や生活基盤を失う恐れがある

自己破産をすれば、借金返済が不要になるだけでなく、それ以外の未払家賃や未払の光熱費など、あらゆる「負債」の支払い義務がなくなります。住宅ローンも負債の一種なので、自己破産による免責対象です。

しかし、自己破産をすると、家などの不動産は必ず失うことになります。また、預貯金や生命保険、車などの財産についても、総額で99万円分を超える分はすべて現金化されて、債権者(さいけんしゃ:お金を貸した側)に配当されてしまいます。

したがって、借金の返済が厳しくても家を失わずに残したいという場合は、次で説明する「任意整理(にんいせいり)」や「個人再生(こじんさいせい)」がおすすめです。

この2つの方法を使えば、住宅ローン以外の借金を減らして(圧縮して)、家を残せる可能性が高くなるからです。

1-2.任意整理: 家を守りながら借金を減らす方法

「任意整理(にんいせいり)」とは、裁判所を通さずに、債権者との間で裁判所を介さずに話し合いを行い、借金の総額や利息、返済方法などを見直す手続きです。

借金の利息分をカットできるので、毎月の支払金額が大きく減り、浮いた分を住宅ローンの返済に回せるようになります。

任意整理のメリットとデメリットは、次のとおりです。

- メリット

- 毎月の返済額を減らし、生活に余裕を持たせることが可能になる

- 裁判所を通さないため手続きが比較的簡単で、費用も抑えられる

- 住宅ローンなどを残しつつ、ほかの借金の負担だけを減せるため、家を手放さずに済むケースが多い

- デメリット

- 減額できるのは利息や遅延損害金が中心のため、大幅な借金の減額がむずかしい

- 任意整理後の返済が滞ると、債権者が再度厳しい取り立てを行う可能性がある

- 信用情報に記録が残るため、5年間は新規の借り入れやクレジットカードの利用が制限される

任意整理は、整理する借金を選ぶことができるので、住宅ローンを支払い続けるかわりに家を残すことができる可能性が高いです。

ただし、債権者との話し合いによって減る額が変わるので、大幅に借金を減額できないケースもあります。

1-2-1.任意整理の例

【任意整理をしたAさんの場合】

Aさんは、次のような状況でした。

- 住宅ローンの残額:3,000万円(月々の住宅ローン返済額:10万円)

- カードローンの借金:200万円(月々のカードローン返済額:7万円)

- 月々の返済合計額:17万円

Aさんの場合、任意整理をすることで、住宅ローンの返済はそのままでカードローンの利息が返済不要となり、また、カードローンの返済期間を延ばしてもらったことにより、毎月のカードローン返済額が4万円に減りました。

カードローンの返済額減ったため、住宅ローンとカードローンの返済が合計で14万円となり、なんとか返済を継続できるようになったAさんは、家を失わずに残せる可能性が出てきました。

1-3.個人再生:大幅な借金減額のチャンス

「個人再生(こじんさいせい)」は、裁判所を通じて借金を大幅に減額し(原則5分の1)、計画的に返済を続ける方法です。

特に自宅を持っている方にとっては、「住宅ローン特則(住宅資金特別条項)」を利用することで、住宅ローンの返済はそのままで、家を残しながら返済を続けることができます。

個人再生のメリットとデメリットは、次のとおりです。

- メリット

- 借金を大幅に減額することができ、負担が軽減される

- 住宅ローンがある場合でも、住宅資金特別条項を利用することで、家を手放さずに済む可能性がある

- 法的に決まった返済計画に従うため、債権者の同意が不要であり、返済に集中できる環境が整う

- デメリット

- 手続きには裁判所の関与が必要であり、自己破産や任意整理よりも複雑で手続きが長くなる傾向がある

- 信用情報に個人再生の記録が残り、5〜7年間は新規借り入れがむずかしくなる

- 家を守るために、住宅ローンの返済はそのまま続くため、住宅ローンを含めた返済計画を慎重に立てる必要がある

個人再生は、家を失うことなく経済的に再出発することを目指す人にとって、有効な選択肢です。計画的な返済を継続できる見込みがある場合に検討すると良いでしょう。

また、任意整理よりも借金を大幅に減額することが可能です。

なお、住宅ローンの返済も苦しくなっている場合は、住宅ローン債権者と交渉をして支払方法を変更してもらう「リスケジュール」という方法も利用できます。

1-3-1.個人再生の例

個人再生をすると、カードローンの元本も大きく減額できます。

【個人再生をしたBさんの場合】

Bさんは、次のような状況でした。

- 住宅ローンの残額:3,000万円(月々の住宅ローン返済額:10万円)

- 借金の額:200万円(月々の借金の返済額5万円)

- 月々の返済額:15万円

Bさんは、個人再生により借金の額を100万円にしてもらい、毎月の返済額を27,000円程度に抑えてもらい、また、月々10万円の支払いがあった住宅ローンをリスケジュールして、個人再生後の3年間は住宅ローンの支払額を5万円にしてもらいました。

これらの手続きにより、合計支払い額を毎月77,000円に抑えられます。3年が経過して個人再生の支払いが終了した時点で、住宅ローンの元本返済を再開して毎月10万円のローンを支払っていけば、家を失わずに残すことが可能になりました。

債務整理というと財産がなくなるイメージもありますが、家などの財産がなくなるのは「自己破産」です。

任意整理や個人再生ならば家を失わずに残すこともできるで、困ったときには検討してみると良いでしょう。

2.借金返済が厳しくても家を守るには?債務整理に関するQ&A

3つのポイント

- 借金の返済が厳しくても家を残したい場合は、個人再生か任意整理を選ぶようにする

- 個人再生よりも任意売却のほうが、手続きにかかる費用が安く、短い期間で完了することが多い

- 債務整理以外の方法で借金が厳しくても家を残す方法として、親族に買い取ってもらう、リースバックを利用するなどがある

借金の返済がむずかしくなった場合、状況に応じた債務整理方法を選ぶことが重要です。

ここでは、債務整理の手続きの違いや選ぶ際のポイントを解説し、家を守りながら借金返済を目指す方に役立つ情報をQ&Aの形式で説明します。

2-1. 家を守るために最適な債務整理方法はどれ?

家を守りながら債務整理を行いたい場合、個人再生と任意整理が有力な選択肢です。

個人再生では、住宅資金特別条項を利用することで、自宅を失うことなく他の債務を大幅に減額することができます。これは、住宅ローンをそのまま支払いつつ、その他の借金を圧縮する手続きで、家を手放したくない方には非常に有効だと言えるでしょう。

任意整理は、裁判所を通さずに債権者と直接交渉する方法のため、柔軟に返済計画を変更しやすいという特徴があります。自宅を担保にしている借金がない場合、他の借金のみを減額し、自宅はそのまま維持することが可能です。

自己破産は原則として資産を手放すことになるため、家を守りたい場合には、個人再生や任意整理を検討するのが適切だと言えます。ただし、状況によっては自己破産しか選べない場合もあります。必要に応じて専門家に相談し、最適な選択を判断することが重要です。

2-2. 自己破産・任意整理・個人再生の手続きにかかる費用と期間は?

債務整理の方法により、かかる費用や完了までの期間が異なります。

それぞれの債務整理にかかる費用や期間の目安は、次のとおりです。

| th見出し | 費用 | 期間 |

|---|---|---|

| 自己破産 | 弁護士費用が20万~50万円程度かかり、裁判所費用が追加で必要 | 通常、手続き開始から6ヶ月程度で完了する(状況により前後する) |

| 任意整理 | 弁護士費用が1社につき3万~5万円程度かかる | 手続き自体は3ヵ月程度で完了することが多い(債権者との交渉次第) |

| 個人再生 | 弁護士費用が30万~50万円程度。裁判所の手数料や書類作成費用が追加される | 裁判所の関与があるため、開始から約6ヶ月~1年ほどかかるケースが多い |

それぞれの方法にかかる費用や期間は、経済的な余裕や返済までの猶予に影響を与えるため、選択の際の大切な要素です。

また、信頼できる専門家に相談することで、最適な手続きを選ぶ助けになるでしょう。

2-3.債務整理以外の方法はある?

任意整理や個人再生を利用すれば、借金の返済が厳しくても家を残せる可能性があることがわかりました。しかし、できれば債務整理をしたくない人も多いでしょう

最後に、借金の返済が困難でも、家を手放さなくても済む債務整理以外の方法を紹介します。

2-3-1.親族に買い取ってもらう

借金の返済が厳しくても家を失いたくない場合の対処法として、家を親族に買い取ってもらう方法があります。

ただし、住宅ローンを借りている場合は、簡単に売買ができないため注意が必要です。勝手に売買契約書を作成して親族名義に変更してしまうと、住宅ローンの取り決め違反となり、金融機関などから残っている住宅ローンの一括返済を請求される可能性もあります。

そのような事態を回避するためには、まず親族にお金を用意してもらって今の住宅ローンを完済し、そのあとで名義を変更するようにしましょう。現金を用意できない場合は、ほかの金融機関から借り入れてもらっても構いません。

親族に住宅ローンを完済してもらった場合は、毎月、きちんと返済しなければなりません。親族に賃料として支払うお金でローンを返済してもらっても良いでしょう。

使用貸借(無料で使用させてもらう契約)では借主の立場が弱くなり、いつ解約されるかわかりませんし、貸主である親族とトラブルになる可能性も高くなります。仲の良い親族間でも、必ず賃貸借契約を締結して毎月賃料を支払うことが大切です。

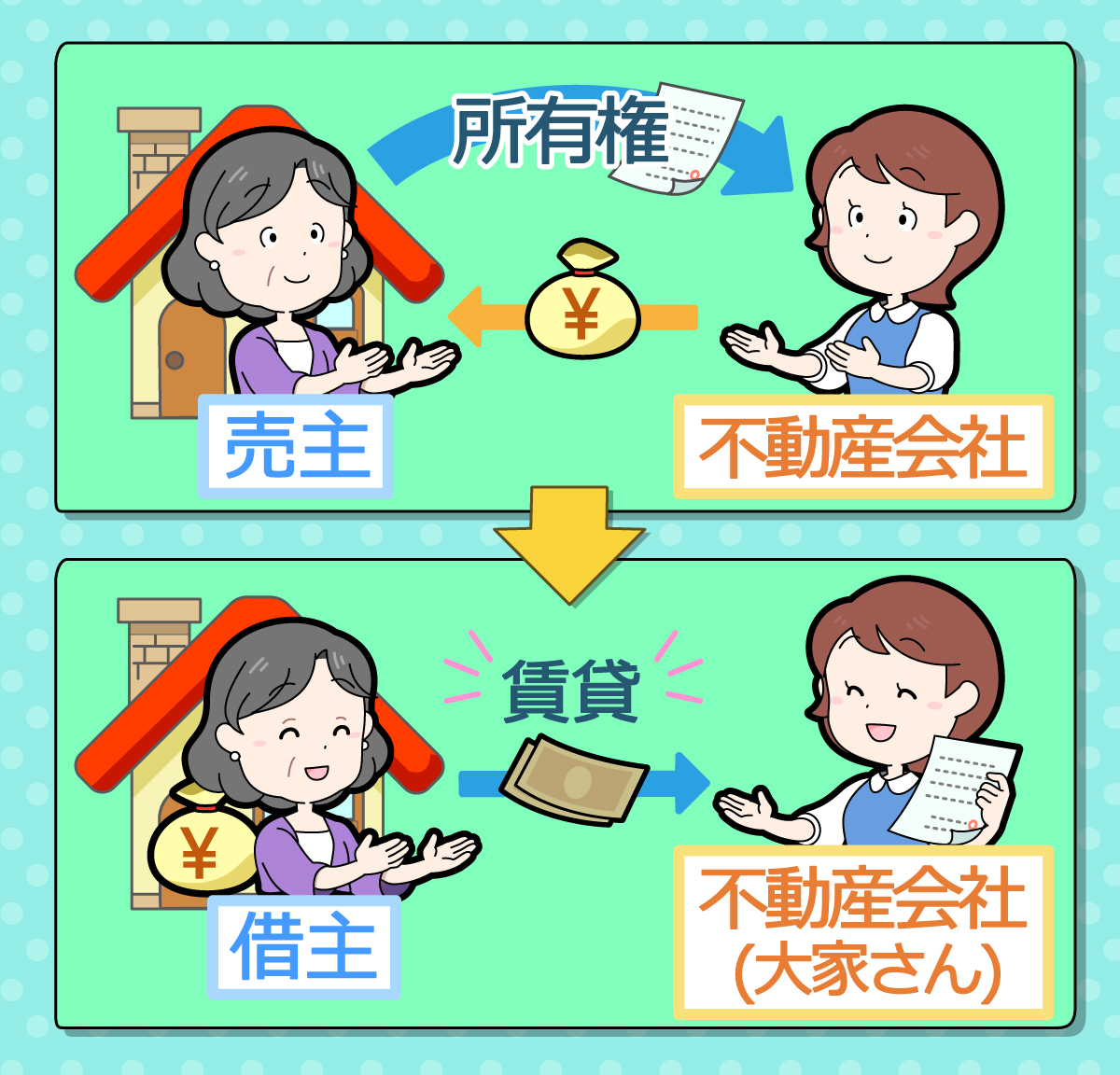

2-3-2.リースバックを利用する

借金返済のために家の売却代金が必要だけれども、今の家に住み続けたいという場合は、リースバックの利用を検討してみても良いでしょう。

リースバックとは、不動産会社やリースバック業者に家を買い取ってもらい、その後は賃貸として家を借りて住み続けられるという売却方法です。

家の所有権はなくなりますが、普通賃貸借契約であれば契約を更新しながら住み続けることができ、また契約内容によっては、将来家を買い戻すこともできます。

何よりも、家の売却による引っ越しや転校の手間がなく、周囲に家を売却したことを知られることもありません。

ただし、住宅ローンが多く残っていると、リースバックの利用はむずかしくなります。

リースバックについては、「【リースバックのまとめ】家を売っても住み続けられる!利用方法や注意点を詳しく解説」で説明しています。ぜひ読んでみてください。

まとめ

この記事のポイントをまとめました。

- 借金返済が厳しくなったとき、金銭的な負担を軽減して生活を立て直すための手段として「債務整理」がある

- 債務整理には、次の3つの種類がある

・自己破産:法的に借金を免除する手続き

・任意整理:債権者との間で話し合いを行い、借金の総額や利息、返済方法などを見直す手続き

・個人再生:裁判所を通じて借金を大幅に減額し(原則5分の1)、計画的に返済を続ける方法 - 自己破産では家を残せないが、任意整理と個人再生では家を残せる可能性がある

- 債務整理以外の方法で、借金が厳しくても家を残したい場合のおもな対処法は次の2つ

・親族に買い取ってもらう

・リースバックを利用する - リースバックを利用すれば、家を売却した代金を受け取ったあと、賃貸として今の家に住み続けることができる

借金を滞納し続けると、差押えを受けたり競売を申し立てられたりすることになり、家を残すことがますます困難になります。

家を守るためには早めの対応が重要です。借金の返済が困難でも、家を手放さなくて済む方法はいくつか存在するので、打つ手がなくなる前に、債務整理は弁護士などの法律の専門家へ相談しましょう。

また、家を売却して借金を返済したい場合や売っても住めるリースバックを利用したい場合は、ぜひ「イクラ不動産」にご相談ください。無料&秘密厳守で、あなたの状況にピッタリ合った不動産会社を選べます。

また、わからないことがあれば宅建士の資格を持った専門スタッフにいつでも無料で相談できるので安心です。

イクラ不動産については、「イクラ不動産とは」でくわしく説明していますので、ぜひ読んでみてください。