住宅ローンを組んで家やマンションを購入した場合、最初は良くてもだんだんと「返済がつらい…」と感じる方は少なくありません。

こちらでは、なぜ住宅ローンの返済がつらくなるのか、つらくなってしまった場合どうしたらよいのかについてわかりやすく説明します。

- この記事でわかること

- 住宅ローンの返済がつらくなる理由と実際の体験談

- 住宅ローンの返済がつらくてもやってはいけないこと

- 住宅ローンの返済がつらい場合の対処法

もくじ

1.住宅ローンの返済がつらくなる理由

住宅ローンを使うと手元に現金がなくても高額な家やマンションを購入することが可能です。

しかし、そのあとで「返済がつらい」と感じる人はとても多いですし、実際に支払いができなくなってしまう人もいます。

どうして住宅ローン返済がつらくなってしまうのでしょうか。

1-1.無理をして借りている

一番の大きな理由は「もともと無理をして住宅ローンを借りている」からです。

安定した職業についていて、最低限の給料が継続的にもらえているなら、銀行は住宅ローンを貸してくれます。

しかし、無理をして借りても、結局は支払いがつらくなります。

1-2.ボーナス払い

住宅ローンを利用するとき、ボーナス払いを設定していることも支払いがつらくなる理由の1つです。

ボーナス払いとは、通常の毎月返済金額を抑える代わりにボーナス月の支払い額を多くする返済方法です。

確かにボーナス払いを利用すると、月々の手取りが少ない方でも返済しやすいように思えます。

しかし、実際にボーナスが入ってくると、日頃の赤字を埋め合わせたり、気が大きくなってちょっと贅沢をしたり旅行に行ったりしてしまい、出費も増えてしまうものです。

すると、結局は住宅ローンに充てるお金がなくなり、支払いがつらくなります。

また、公務員などでボーナスが確実に出る方は良いですが、出なくなる可能性のある人は、出なくなったときに支払えなくなるリスクが高くなります。

1-3.返済途中で事情が変わった

住宅ローンの返済期間は30年以上になることもあり、非常に長期間です。

その間にどのような状況の変化があるか現時点では予想がつきません。病気や怪我をして働けなくなることもありますし、リストラで失業する可能性もあります。

このように返済途中で事情が変わり、返済がつらくなってしまう方も多いのです。

2.住宅ローン・借金で後悔した体験談

次に、住宅ローンを組んで後悔した方の体験談を5つご紹介します。

2-1.物件を決めるのが性急すぎた

夫婦でもともと賃貸住宅に住んでいましたが、周囲の人との関係もうまくいかず「自分達の家がほしい」と考えて家探しを始めました。

不動産会社から格安の物件を薦められて「これがいい」と即決し、あまり深く考えずに調査もそこそこで売買契約を結びました。

ところが購入後、物件の周辺では工場や飛行機などの騒音が激しく環境が悪く、治安も良くない地域であることがわかりました。

子どももいるのでそこには住めないということになり、家を買い替えたために住宅ローンの残債などで、借金が500万円以上残ってしまいました。

「早くこの賃貸生活から解放されたい」と思うあまり、不動産会社からの情報だけしか目に入らなかったのかもしれません。

家は高価なため簡単には買い替えができず、できたとしてもこのように余分に借金を背負うことになってしまいます。

物件を決める時はくれぐれも慎重に検討しましょう。

2-2.住宅ローンの借入が高額すぎた

わたしたち夫婦は、もともとの家から住み替えで住宅ローンを組んで家を購入しました。その際、銀行からは「5000万円までは大丈夫」と言われたために、フルローンで5000万円の住宅ローンを組みました。金利は2.2%の固定金利でした。

ところが、実際に返済が始まってみると、月々の返済額がかなり厳しくなり、生活費に充てられるお金が非常に少なくなってしまいました。

家族全員で必死の節約生活を行い、現状はなんとか支払いを継続していますが、もう少し余裕をもった返済計画にすればよかったと後悔しています。

借り入れたからには返済しなくてはなりません。返済は長期間に及びます。

たとえ収入は変わらなくても、年月が経つにつれ、お子さんが成長するなどして出費の金額は変わっていきますので、返済額は余裕を持った金額にしましょう。

2-3.繰り上げ返済を頑張りすぎた

わたしたち夫婦は4000万円の住宅ローンを組んで家を購入しましたが、奥さんが「借金は嫌だ」という考え方の持ち主で、できるだけ繰り上げ返済していきました。

繰り上げ返済のためには日々の生活費を削る必要があったため、家族はレジャーに出掛けることもなく子どもにも我慢させる日々が続いています。またもともと投資なども行っていたのですが、余裕がなくなって一切やめました。

確かに繰り上げ返済によって住宅ローンは返済できているのですが、繰り上げ返済の手数料もかかりましたし、住宅ローン控除の利用枠も減って税金が上がりましたし、手持ち資金がないので突発的な支出に対応できない不安があります。

5年以上こういった生活を続けてきましたが、「これなら住宅ローン控除をフル活用してあまったお金は投資に回し、住宅ローンはそのまま返済していた方が良かったかも」と考えています。

「借金は嫌だ」という考えには賛同しますが、住宅ローン減税(10年間+3年間)の適用中は貯金をして、そのあと繰り上げ返済をした方が良い場合もあります。

2-4.住宅ローンの金利が高すぎた

わたしたち夫婦は、ギリギリ住宅ローンを組んで家を購入しましたが、その際、銀行をまわらずに不動産屋からすすめられた銀行でそのまま借入をしました。

金利は2.3%でしたが、後でいろいろ聞いてみると、他行では2%以下で借りられるところなどもあると知り「もっといろいろな金融機関で検討してから住宅ローンを借りれば良かった」と後悔しています。

住宅ローンの金利は銀行によって異なります。住宅ローンは借入額が大きくなりますので僅かな金利の差でも返済額は大きく変わります。

住宅ローンをどこで借りるかは、慎重に検討しましょう。

2-5.債務整理をするのが遅すぎた

家を購入後、支払いが厳しくなって住宅ローンを滞納してしまいました。

しかし「何とかなるだろう」と思い何の対策もしなかったため、家が競売にかけられて追い出されてしまいました。競売後にもローンが残り、返済に追われています。

早めに対応すれば「任意売却や個人再生などによって解決できた可能性もあったのに」と後悔しています。

支払いが苦しくなった段階で、まずは銀行に相談すれば返済計画を見直せたかもしれません。

滞納したとしても、上手にお家を売却すればローンが残らなかったかもしれません。今の状態を放置せず、すぐに弁護士などの専門家や不動産会社などに相談しましょう。

住宅ローンの返済が苦しいようでしたら、まずはイクラ不動産でご相談ください。

3.つらくならない住宅ローン借入の金額は?

住宅ローン返済がつらくなるのは、そもそも「入ってくる収入に比べて返済金額が高すぎる」からです。

つらくならないのはどの程度の借入額なのか、年収に比べた適切な借入額を確認しましょう。

3-1.返済比率(返済負担率)

住宅ローンと年収の適切な関係の指標として「返済比率(返済負担率)」があります。略されて「返比(へんぴ)」とも呼ばれます。

返済比率(返済負担率)とは、年収に対して年間の住宅ローン返済額が占める割合です。

この場合の年収は、税金や健康保険料等を引いた手取り額で計算します。返済比率が高ければ高いほど、生活費など他に充てることができるお金が少なくなるので、支払えなくなるリスクが高くなります。

たとえば手取り500万円の人が年間150万円の住宅ローンを支払う場合、返済比率は30%となります。

銀行でも住宅ローンの審査をするときに必ず返済比率の計算をしており、返済比率が一定以上高くなると、審査で落とし、住宅ローンを借りることができません。

審査基準は金融機関にもよりますが、だいたい30~35%程度です。

ただ、「返済負担率が30%なら返済がつらくならない」という意味ではありません。

銀行の審査基準である30~35%といった比率は、あくまでも借りられる額の上限なので、実際は自分に合った返済比率を決めなければなりません。

家族の状況などにより、給料をあまりローンに回せないのであれば負担率が20%でもつらくなる可能性があります。

なお、一般的に無理のない返済比率は20~25%と言われており、20%に収めるのが理想的です。

あくまでも目安ですので、返済負担率の数字だけではなく、自分たちの家計状況に応じて判断しましょう。

3-2.年収の5倍

住宅ローンと年収についてのもう1つの指標は、「住宅ローンの借入金額は年収の約5倍」というものです。

借りられる最大金額は「年収の約7倍」とされているので、約5倍程度であればつらくないということになります。たとえば、年収500万円の人なら2,500万円というのが1つの指標です。

ただ、これもあくまで一般的な指標です。

独身であまりお金を使わない方なら、多くのローンを借りても余裕がありますが、家族があり出費が多い人は同じ借入金額でも負担が大きくなってしまいます。

また、今は独身でお金がいらなくても、将来結婚して子供ができる可能性もあります。

このように、年収と住宅ローン借入額の関係については絶対な基準ではないので、参考程度にするほうが良いでしょう。

4.住宅ローンの返済がつらくてもこれだけはダメ!

ローンの返済がつらいからといって、次のようなことには注意が必要です。

4-1.新たに借り入れて毎月の返済をする

住宅ローンの返済がつらいからと言って、カードローンやキャッシング、教育ローンや自動車ローンなど、新たに借り入れて月々の支払いに充てるのはおすすめできません。

そもそも、住宅ローンは、居住用住宅の購入促進を図っているため、ほかの借り入れ比べて金利がかなり安くなっています。

そのため、新たに借り入れてしまうと、さらに支出が増えてしまうからです。

ほかからの借り入れは、あくまでもその場しのぎにしかなりません。一時的に支払いを凌ぐための借り入れは、やめましょう。

4-2.勝手に賃貸に出す

住宅ローンの返済がつらいけど、お家を手放したくないので、賃貸しようと考える方もいます。しかし、住宅ローン返済中のお家を勝手に賃貸に出してはいけません。

そもそも、住宅ローンは「契約者本人やその家族が住む」という条件で借りているため、対象者となっている人以外が住むことは、契約違反となります。

金融機関によっては、違反を理由に「一括でローンを返済してほしい」と言うこともできるのです。

また、賃貸に出す場合は、アパートローンなどの不動産投資目的の融資へと切り替えなければならず、金利が高くなるので、今以上にローンの返済がつらくなってしまいます。

賃貸を検討している場合は、住宅ローンを借りている銀行に必ず相談しましょう。

このマイホーム借上げ制度では、一時的にお家を賃貸し、その家賃収入を住宅ローンの返済に充てることが認められています。

(参考:一般社団法人移住・住みかえ支援機構)

4-3.買い替えは条件による

今よりも返済額が減る安い物件へ買い替えるのは、あまり得策とは言えません。

家の買い替えには、不動産会社に支払う仲介手数料や登記費用、引越し費用といった諸費用がかかってくるからです。

決して安易に考えず、今のお家を売却したらいくらくらいになり、どのくらい諸費用がかかるのかきっちり把握したうえで、検討するようにしましょう。

5.住宅ローンの返済がつらい時の対処方法

住宅ローン返済がつらくなったときの対処方法として、次のようなことがあげられます。

5-1.まずは金融機関に相談をする

住宅ローンの返済がつらい時は、まず借りている金融機関(銀行)に必ず相談しましょう。

各金融機関には、住宅ローンの返済について相談を受け付けてくれる窓口があります。

リストラや給料のカット、会社の倒産など、事情によっては返済期間の延長や1年間利息だけの支払いにしてくれるなどの救済措置を受けられるケースがあるからです。

そのため、住宅ローンの返済がつらい時はできるだけ早めに金融機関に相談しましょう。

長く延滞してしまうと、せっかく受けられた救済措置が受けられなくなる可能性があるので注意が必要です。

5-2.家計の見直しをする

家計の見直しをするのも1つの手です。

家計の見直しは、まず固定費から行うのが基本です。固定費とは、毎月または毎年一定額の支払いが発生する費用のことで、住宅ローンはもちろんのこと、保険料や携帯代・インターネットなどの通信費、教育費などが含まれます。

保険の見直しや車を手放す、格安携帯への乗り換えなど、固定費は一度見直せば、その後繰り返し節約できるので、支出を大幅に抑えることができます。

5-3.住宅ローンを借り換える

今より金利が低くなったり、返済期間が長くなる住宅ローンに借り換えると、現状の返済を減らすことができる可能性があります。

ただし、住宅ローンの借り換えには、保証料や繰り上げ返済費用、登記費用など約30~80万円ほどかかります。

また、固定金利か変動金利かによっても金利や月々の返済額が大きく変わるので、銀行にシミュレーションしてもらい、判断しましょう。

借り換えをする目安は、次のような条件に当てはまる場合です。

- 借り換え前と借り換え後で1%以上金利が低い

- 住宅ローンの残高が1000万円以上ある

- 返済期間が10年以上残っている

5-4.売却して賃貸に住み替える

今のお家を売却して、賃貸に住み替えるのも1つの方法です。

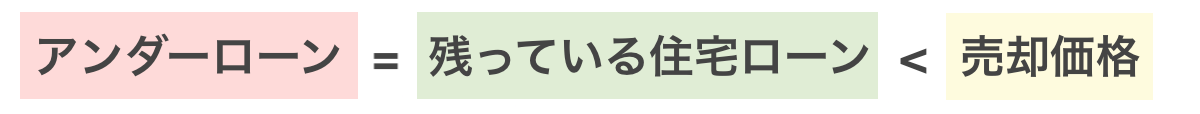

お家の売却価格よりも、残っている住宅ローンの金額が下回っているアンダーローンの状態であれば売却できます。

持ち家の場合は、毎年の固定資産税の支払いが、マンションであれば、さらに月々の管理費や修繕積立金、駐車場代などが必要です。

賃貸に住み替えればこれらの費用はかからず、月々の返済額も減るため、生活が楽になります。

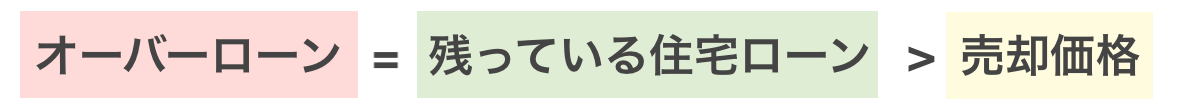

ただし、売却してもローンを完済できないオーバーローンの場合だと、そのままでは売却できません。

オーバーローンで売却する場合は、次に紹介する貯蓄や無担保ローン(フリーローン)を利用してローン完済に足りない額を補填するか、任意売却をすることになります。

5-5.ローン完済に足りない額を補填して売却する

住宅ローンの完済に足りない額を貯蓄や無担保ローン(フリーローン)などで補填すれば、売却できるようになります。

新たな借入れをして、一時的にローン返済に充てるのはおすすめではありませんが、住宅ローンを完済するためであれば別です。

住宅ローンを完済して家を売却し、実家や家賃が安い賃貸に住み替えれば、月々の支出額を減らすことができます。

オーバーローンの補填で銀行のフリーローンの利用を検討するのなら、一括で複数の銀行への申し込みと審査ができる「クラウドローン」と提携している「イクラ不動産のオーバーローン」がおすすめです。

無料&秘密厳守で利用でき、借り入れの希望を登録するだけで、銀行から条件に合った最適なプランの提案を受け取れます。

オーバーローンでの売却については、「オーバーローンの家やマンションは売却できない?調べる方法と5つの対処法を解説」で詳しく説明しているので、ぜひ読んでみてください。

5-6.任意売却(にんいばいきゃく)する

任意売却とは、金融機関の合意を得ることにより、オーバーローン状態であってもお家を売却できる方法のことです。

住宅ローンを3ヵ月以上滞納すると、強制的にお家を売却する(競売:けいばい、きょうばい)手続きが進んでしまいます。

競売では、相場価格の6割程度でしか売れないケースがほとんどですが、任意売却であれば、相場に近い金額(約7~9割)での売却が見込めます。

競売でも任意売却でもお家の売却後に残った住宅ローンは、引き続き返済しなければなりませんので、できるだけ高く売却できるかどうかは今後の生活に大きく影響します。

また、任意売却であれば、その後の返済額を毎月5,000円~3万円程度に設定してもらえることが多いので、今より大幅に負担を減らした金額で返済が可能となります。

どうしても返済がつらく、競売で売却することになるくらいであれば、任意売却を選択するほうがメリットが大きいです。

ただし、任意売却できる期間は決められていますので、できるだけ早く行動する必要があります。

任意売却について詳しく知りたい方は「任意売却のデメリットやリスク、注意点を詳しく解説!」も併せてご覧ください。

まとめ

住宅ローンの返済がつらくなる理由はさまざまです。

住宅ローンの状況(アンダーローンかオーバーローンか)によって、今後選択できる方法も異なってくるため、返済がつらいと思った段階で、まず現在のお家の売却価格がいくらなのかを知っておきましょう。

アンダーローンになるのかオーバーローンになるのか調べる方法については「住宅ローンが残っている家(マンション・一戸建て)を売る方法」で説明していますので、ぜひ読んでみてください。

住宅ローンを延滞したまま放置すると、競売が進み、強制的にお家を売却されてしまうため、できるだけ早めにあなたが取れる選択肢を把握しておきましょう。

住宅ローンの返済がつらく、どうしたらよいかわからないという人はまず「イクラ不動産」をご利用ください。

無料&秘密厳守で簡単に素早く査定価格がわかるだけでなく、あなたにピッタリ合った不動産会社を選べます。

イクラ不動産については、「イクラ不動産とは」でくわしく説明していますので、ぜひ読んでみてください。