オーナーチェンジ物件とは、簡単に説明すると「投資用物件」のことです。

一般的に、オーナーチェンジ物件は居住用の物件より安いとされています。

ここでは、オーナーチェンジ物件の価格が居住用物件の価格よりも安くなる理由ついて、わかりやすく説明します。

- この記事はこんな人におすすめ!

- オーナーチェンジ物件とは何かを知りたい人

- オーナーチェンジ物件が安い理由を知りたい人

- オーナーチェンジ物件の査定方法を知りたい人

もくじ

1.オーナーチェンジ物件とは

オーナーチェンジ物件とは、不動産を運用して利益を得る「投資用物件」のことです。

現在借りている賃借人をそのままにして、物件(マンション1室やマンション・アパートの1棟、一戸建、店舗、事務所など)を売買することを、賃貸の契約である「賃貸借契約」を引き継いで、オーナー(所有者)だけ替わるために「オーナーチェンジ」と呼ばれます。

つまり、賃借人がいる状態での投資用不動産売買が「オーナーチェンジ」です。もし、賃借人がいない空室の状態で売買する場合は、オーナーチェンジとは言いません。

1-1.オーナーチェンジで賃借人はどうなる?

オーナーチェンジ物件の売買によって、新所有者は、賃借人からの賃料を受け取る権利や、賃借人が出ていく際の敷金の返還義務も引き継ぎます。

オーナーチェンジによって所有者が代わっても、賃借人への通知(所有者の変更、新たな家賃の振込先、新たな連絡先など)は売買契約後であることが一般的です。

ただし、家賃の回収を不動産会社(管理会社)が代行している場合や、あるいは家賃保証で不動産会社(管理会社)による借り上げ契約となっている場合で、不動産会社(管理会社)との契約をそのまま引き継ぐときは、賃借人への通知をしないケースもあります。

1-2.オーナーチェンジ物件のメリットとデメリット

オーナーチェンジ物件のメリットは、すぐに家賃収入があることです。

投資用に不動産を購入しても、空室の場合は新たに賃借人を募集して入居してもらうまで家賃収入を得ることができず、また、利回りも想定であり、実際のところ賃料がいくらになるのかもわかりません。

さらに、空室の場合は入居を募集するために、最低でもハウスクリーニング等のリフォームが必要となる場合が多いです。

しかし、オーナーチェンジ物件の場合は、すでに賃借人がいるため、すぐに賃料収入が見込めます。

一方で、賃借人が居住しているため室内を実際に見ることが原則できず、室内の状況がわからないまま、外観および前オーナーが所有している賃貸借契約書などの書面のみで購入を決定しなければならない点がデメリットです。

また、ローンを利用する際は、居住用に使える住宅ローンではなく投資用不動産のローンになるため、金利が高くなります。

しかし、一般的には、空室よりも賃貸中(オーナーチェンジ)の不動産の方が安く売買されることが多いです。その理由をみてみましょう。

2.オーナーチェンジ物件の査定方法

オーナーチェンジの投資用物件と居住用物件の査定方法は大きく異なります。

居住用不動産は、文字通り「住むため」の家で、取引事例比較法を利用して不動産価格を計算します。

取引事例比較法とは、売却する不動産と条件が近い不動産(同じマンションならより良い)の過去の成約事例をいくつか選択し、平均坪単価をベースに間取り・方角・現状・角部屋などと経済状況等外的要因を考慮の上、査定価格を出す方法です。

一方、投資用不動産(オーナーチェンジ物件)は、物件自体にお金を稼ぐ力(収益力)がどれくらいあるかが求められるため、収益還元法を利用して不動産価格を計算します。

収益還元法とは物件自体が将来どれぐらいの稼ぎ出せるのか、収益力に基づいて不動産の価格を求める方法です。当然ですが、その物件の収益力が高ければ物件価格も高くなり、収益力が低ければ物件価格も安くなります。

2-1.間取りと面積により査定の考え方を分ける

オーナーチェンジ物件といっても、間取りと面積によって、査定の考えを分ける必要があります。

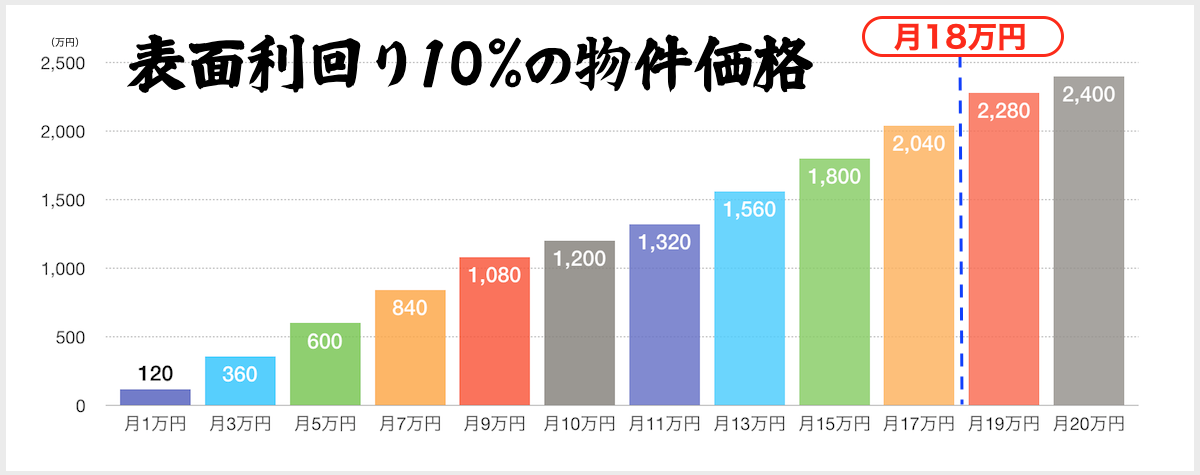

例えば、表面利回り10%の物件価格は下記のようになります。表面利回りとは、管理費などの経費を考えず単純に家賃収入を計算して求める計算方法です。

転勤や福利厚生で家賃の住宅補助がある人もいます。東証1部に上場している会社でも、家賃補助の上限の目安は18万円といわれており、18万円を超える賃料を借りる人は少ないのが実情です。

原則、不動産の価格は「駅からの距離・面積・築年数」で決まります。駅からも近く、部屋も広く、築年数も浅い物件は誰もが欲しくなります。誰もが欲しいということは、物件価格も高くなり、家賃の賃料相場も同様に高くなります。

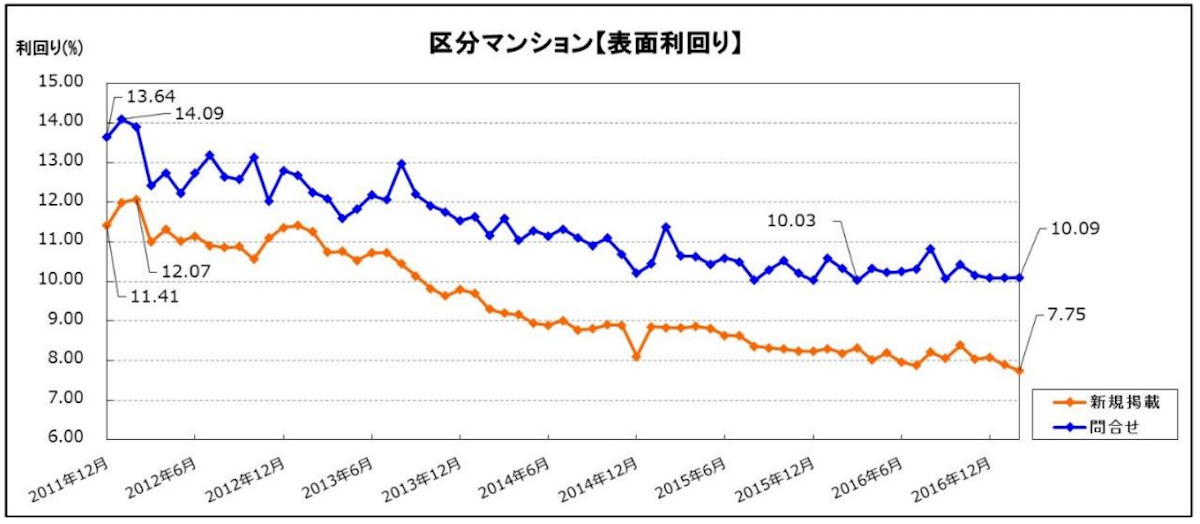

こちらは、投資用不動産ポータルサイト楽待が、2017年2月に調査した区分マンション(1部屋)で、新規掲載された物件の利回り、問い合わせのあった利回りを示した内容です。

オレンジの折れ線グラフが新規掲載された物件の利回り、青い折れ線グラフが問い合わせのあった利回りです。この表面利回り10%というのは、投資用不動産の利回りを考える上で、目安の数字となっているのがわかります。

しかし、月10万円の家賃収入を得たいと思っても、都心において、駅からも近く、部屋も広く、築年数も浅い1,200万円の物件など見つけることはできません。

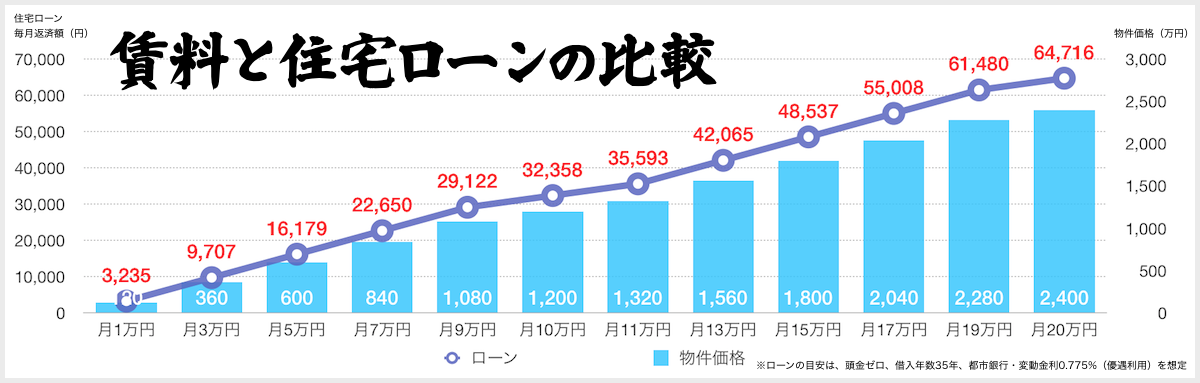

こちらは、表面利回り10%における物件価格において、賃料と住宅ローンを比較したグラフです。

4LDKで月20万円の賃料を払うのであれば、月々返済64,716円の住宅ローンを組んで2,400万円の物件を購入しようと思うのではないでしょうか。

そもそも賃貸マンションは、1人暮らしやカップルなどを対象にしているため1LDKや2LDKの間取りが中心です。所有者も自分が住むためではなく、最初から誰かに貸すことを目的(投資目的)に所有しているため、マンション・アパート一棟まるごとすべての間取りが1LDKや2LDKになっているケースが多くなります。

それに対して、3LDKや4LDKなどのファミリータイプの賃貸は、元々は所有者が自分で住むために購入した分譲マンションであることが多く(居住目的)、所有者が住み替えや転勤などの理由で空き家になり、それなら他の誰かに貸そうとなって、賃貸しているケースが多いのです。

区分マンションにおける〜1LDKや2LDK(〜65㎡)は、投資目的の売買として収益還元法の相場が定着していますが、3LDKや4LDK(65㎡〜)は、居住目的の売買として取引事例法の相場が定着しています。

収益還元法と取引事例比較法の査定方法では、数値に大きな差が出てくることもしばしばです。そのため、収益還元法の計算方法で、3LDKや4LDKの相場価格を計算しても、相当低くなってしまうのです。

そのため、3LDK・4LDKのオーナーチェンジ物件は、およそ居住用相場価格の10%(1割)減の価格をつけることが不動産業界の慣習となっています。

このため「オーナーチェンジ物件の価格は居住用物件の価格よりも安い」となるのです。

まとめ

一般的にオーナーチェンジ物件は、借りている側の入居者の居住する権利(賃借権)によって、自己で使用する制限を受けるからという理由から安くなるといわれていますが、それは理由の半分でしかありません。

もう半分の理由は、取引事例比較法ではなく収益還元法を利用して不動産価格を計算することにより安くなる、ということでした。

もちろん、3LDKや4LDKでも収益還元法で割に合うほどの高収益物件であれば高く売ることができますが、そのようなケースは極わずかです。

ここで大事なことは、3LDKや4LDKのオーナーチェンジ物件は、空き家の状態にして売却する方が高く売れるということです。

おおよそ居住用不動産の相場の10%減で売っているにも関わらず、投資目的の観点から見ると、利回りもそれほど良くないため売りづらいのでメリットがあるとは言えません。

急いで売却する理由があるならともかく、そうでないのであれば賃借人が出て行くタイミングを待って売却するのも一つの方法でしょう。

オーナーチェンジ物件を売買したいけれども、どうしたらよいのかわからないという人は、まず「イクラ不動産」でご相談ください。

無料&秘密厳守で簡単に素早く査定価格がわかるだけでなく、あなたにピッタリ合った売却に強い不動産会社を選べます。さらに、オーナーチェンジ物件の売買でわからないことがあれば、宅建士の資格を持ったイクラの専門スタッフにいつでも無料で相談できるため、安心して売却を進めることができます。

イクラ不動産については、「イクラ不動産とは」でくわしく説明していますので、ぜひ読んでみてください。

- 合わせて読みたい

- 【不動産売却の基礎知識まとめ】初めて家を売るときに知っておくべきこと

- 不動産売却における減価償却とは?計算方法を知っておこう

- 契約不適合責任とは?瑕疵担保責任との違いを確認

- マンションを売るとき仲介手数料は値引きしてもらえる?交渉のポイントを確認

- 家の解体の相場っていくらくらい?解体前に確認しておくべきポイントも解説!

- 不動産を売るタイミングはいつ?3つのお悩みポイントを解決する

- イクラ不動産とは

- 売るのか貸すのかどちらにすべき?賃貸のメリットとデメリットについてまとめた

- 本当に春と秋が家を売るベストシーズン?不動産売買の真実を徹底検証

- 家を売るときの仲介手数料はいくら?高い?なぜかかるの?

- レインズとはなにかわかりやすくまとめた