相続や遺贈(遺言によって財産を分与すること)により取得した財産に課せられる税金が「相続税」です。

相続税の対象には不動産も含まれるため、家を相続した際にどれくらいの相続税がかかるかと心配になっている人もいるでしょう。

こちらでは、相続した家などの不動産に相続税がかかるかどうか、相続した家の評価額の調べ方、相続税の計算方法などをわかりやすく説明します。

この記事で具体的にわかる3つのポイント

- 相続した家に相続税がかかるかどうか調べる前に「遺言状の有無」「相続人」「相続財産」の3つを確認しておく

- 相続した不動産の評価額は、建物部分は「固定資産税評価額」、土地は「相続税路線価」か「倍率方式」を用いて算出する

- 相続した不動産を売却する際は、「相続税の取得費加算の特例」や「相続空き家の3000万円特別控除」を適用すれば売却益に課せられる譲渡所得税を軽減できる

- この記事はこんな人におすすめ!

- 家を相続することになり、相続税がかかるかどうかを調べたい人

- 不動産の相続税の計算方法を知りたい人

- 相続税や相続した不動産を売却した際の節税方法を知りたい人

1.相続税を計算する前に確認しておくこと

相続した家に相続税がかかるかどうかを調べる前に、まず、次の3点の確認しておきましょう。

- 遺言の有無を確認する

- 相続人が誰かを確定する

- 相続財産を確定する

それぞれについて、くわしく説明します。

1-1.遺言(いごん・ゆいごん)の有無を確認する

遺言があるかどうかは、必ず確認しなければなりません。なぜなら、遺言があった場合は、法定相続分より優先されるからです。

民法は、遺言で「法定相続分とは異なった相続分を定めることができ(民法第902条1項)」、また遺言で「法定相続分の場合の遺産分割協議等の方法によらずに遺産分割の方法を定めることができる(民法第908条)」としています。

ただし、遺言書が見つかったからといって、すぐに開封してはいけません。家庭裁判所で「検認」という手続きなく開封した場合は、法律違反になる場合があるため注意しましょう。

1-2.相続人が誰かを確定する

遺言書がある場合は遺言の内容に従って相続人が決まりますが、遺言書がない場合の相続人は法定相続人です。

法定相続人を確定するために、まずは法定相続人の範囲と法定相続分について理解しておく必要があります。

1-2-1.法定相続人の範囲について

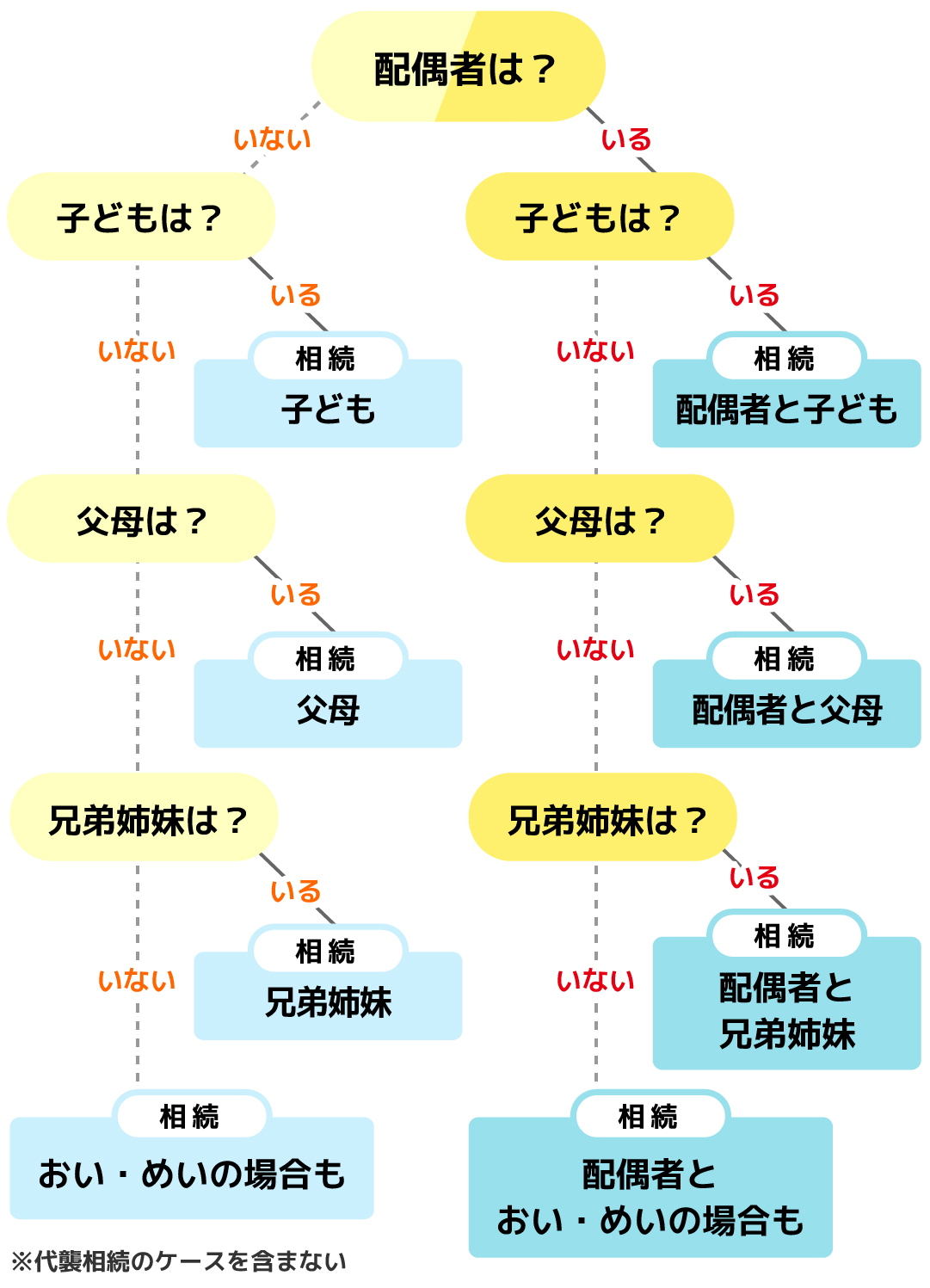

法定相続人とは、民法によって規定された一定の順序に従って相続人となる人のことで、配偶者と一定の血族(けつぞく:亡くなった人の血縁者)からなります。

まず、配偶者は必ず相続人です。また、配偶者だけがすべてを相続するわけではなく、必ず配偶者と血族相続人が共同して相続します。配偶者がいない場合は、血族の相続人だけの相続です。

| 血族相続人 | 内容 |

| 第1順位 直系卑属(ちょっけいひぞく:養子を含む子供・孫など) | 常に相続人となります。子供が死亡の場合は孫が相続人となります(これを「代襲相続(だいしゅうそうぞく)」といいます)。 |

| 第2順位 直系尊属(ちょっけいそんぞく:父母・祖父母など) | 直系卑属がいない場合、相続人となります。父母がいない場合は、祖父母が相続人とななります。 |

| 第3順位 兄弟姉妹 | 直系卑属・尊属共にいない場合、相続人となります。兄弟姉妹が死亡の場合、兄弟姉妹の子供(甥、姪)が相続人となります。 |

第1〜3順位の異なる血族相続人同士が共同して相続することはなく、あくまでも第1順位がいなければ第2順位といったように、次の順位で相続人となります。

つまり、故人の子と故人の親や、故人の親と故人の兄弟姉妹が一緒に相続人になることはありません。

以下のフローチャートで法定相続人が誰なのか確認してみましょう。

法定相続人を調べるには、被相続人(亡くなった方)の出生から死亡まで、すべての戸籍謄本をとる必要があります。本籍地を生前変えたことがあれば、さかのぼって各地の市町村に照会します。

1-2-2.法定相続分について

法定相続分とは、民法によって規定されている、法定相続人がどの程度の相続財産を受けとれるかの取り分(割合)のことです。

| 法定相続人 | 法定相続分 |

| 配偶者と直系卑属 (子供・孫など)の場合 |

配偶者1/2 子供(孫)1/2(複数の場合1/2を人数で分けます。) |

| 配偶者と直系尊属 (父母・祖父母など)の場合 |

配偶者2/3 父母(祖父母)1/3(複数の場合1/3を人数で分けます。) |

| 配偶者と兄弟姉妹の場合 | 配偶者3/4 兄弟姉妹1/4(複数の場合1/4を人数で分けます。) |

| 配偶者がいない場合 | それぞれ法定相続人となる順位の中で均等に分配 |

1-2-3.遺留分について

遺留分(いりゅうぶん)とは、遺言に関係なく、一定の相続人に法律上最低限保証されている相続財産の取り分のことです。

たとえば、兄弟2人が相続人で、すべての財産を兄に相続させるという遺言があっても、弟が遺留分の権利を申告することで遺留分の相続財産を得ることができます。

遺留分の割合については、次の表のとおりです。

| 相続人 | 全体の遺留分 | 相続財産に対する相続人の遺留分 | |

| 配偶者のみ | 1/2 | 配偶者1/2 | |

| 配偶者と子 | 1/2 | 配偶者1/4 | 子1/4 |

| 子のみ | 1/2 | 子1/2 | |

| 配偶者と親 | 1/2 | 配偶者1/3 | 親1/6 |

| 親のみ | 1/3 | 親1/3 | |

| 兄弟姉妹 | 0 | 遺留分なし | |

先のケースだと、弟はもともと相続できる2分の1の財産の半分である4分の1を遺留分として申告できます。

ただし、この遺留分の権利を有するのは、配偶者・直系卑属・直系尊属に限られており、また、相続開始から1年以内に遺留分減殺請求を行わなければなりません。

1-3.相続財産を確定する

相続財産を確定するためにやるべきことは、次の2点です。

- 相続財産、債務のリストアップをする

- 遺言がない場合は遺産分割協議書を作成する

それぞれについて、具体的な手順を説明します。

1-3-1.相続財産と債務のリストアップをする際の注意点

相続(遺贈を含む)により取得した財産は、すべて相続税の課税対象となります。

| 本来の相続財産 | ・相続などにより取得した財産 ・土地、建物、現預金、有価証券など |

| みなし相続財産 | ・被相続人の死亡に起因して得られる財産 ・死亡生命保険金、死亡退職金など |

また、相続開始前3年以内に被相続人(亡くなった方)からの贈与により取得した財産や、相続時精算課税制度を適用して、被相続人から贈与により取得した財産も相続財産に加算されます。

加算される金額は、贈与財産の贈与時の価額が基準です。債務も相続の対象なのでリストアップしなければなりません。

現預金や株式は、どちらも相続発生日の時価をもとにするのが基本です。

ただし、株価は一時的に大きく上がったりすることもあるため、過去3ヵ月などの株価で決める方法もあります。投資信託は、原則として相続発生日の純資産額から解約した場合の手数料を差し引いた評価です。

自営業などの非上場会社は、業種ごとに従業員や総資産などによって大会社、中会社、小会社に分類されて、それぞれ評価方法が異なります。計算式には、配当金、利益、純資産が含まれますが2017年から利益の割合が少なくなって、業績が振るわない会社でも評価額が下がりにくくなりました。

相続税の税務調査でよく指摘されるのが名義預金です。形式的には配偶者や子どもなど家族の名義であっても、実質的には亡くなった人の財産とみなされて、相続財産に含まれて課税対象になります。

このようにして相続財産を把握していきますが、預金が複数の銀行に散らばり通帳を見つけにくいことがよくあるため、相続の専門家に依頼するのも1つの方法です。

相続の専門家とは

相続の専門家として、弁護士・司法書士・行政書士がいますが、それぞれ役割が異なります。

●遺産分割において、争い事があるとき

→弁護士

●遺産分割において、遺産の中に不動産が含まれないとき

→行政書士

●遺産分割において、争い事がなく、不動産が含まれるとき

→司法書士

法定相続人が誰かを調べ、どのような遺産があるのか調べるのを司法書士に依頼すると、合計で5〜6万円ぐらいかかります。

1-3-2.遺産分割協議書の作成

遺言がない場合は、遺産分割協議書を作成する必要があります。遺産分割協議書は、被相続人(亡くなった方)の預金を解約するにも、不動産の名義を法務局で変える際にも必要です。

もし、遺言がない場合、遺産は全て共同相続人(相続を受ける人全員)の共有財産になるため、すべての法定相続人で協議して遺産の分割を決めなければなりません。

そして、この遺産分割協議の内容を遺産分割協議書という文書にして、法定相続人全員が押印することにより相続を確定させます。

遺産分割協議書は自らで作成することもできますが、こちらの作成も司法書士に5〜6万円程度で依頼することが可能です。

2.相続した不動産の評価額の調べ方

相続した不動産に相続税がかかるかどうか、また相続税がかかるならいくらになるかは、不動産の評価額によって決まります。

不動産の評価額は変動するため、今、どれくらいの価値があるのかを調べなければなりません。

相続した家は、土地と家屋(建物部分)に分けて評価額を計算します。

2-1.家屋(建物)の評価額の調べ方

家屋部分については、固定資産税評価額(こていしさんぜいひょうかがく)に記載されている額が相続税の評価額です。

固定資産税評価額は、毎年4〜6月頃に届く固定資産税の納税通知書に記載されています。手元に通知書がない場合は、役所で固定資産税評価証明書を取得して確認することが可能です。

一般的に、新築時の建物の固定資産税評価額は、建築の価格の60%前後になります。

2-2.土地の評価額の調べ方

土地の評価額は、相続税路線価(そうぞくぜいろせんか)を使って調べます。

路線価には、ほかに「固定資産税路線価」もありますが、一般的に「路線価」と言うときは「相続税路線価」を指すことが多いです。

相続税を調べたい不動産がある地域が市街化地域の場合は「路線価方式」という方法で、路線価が設定されていない地域の場合は「倍率方式」という方法で評価額を算出します。

2-2-1.① 路線価方式(ろせんかほうしき)

路線価方式で土地の評価額を出すときの計算式は、次のとおりです。

土地の評価額 = 1㎡あたりの路線価 × 敷地面積

路線価とは、市街地の道路に面した宅地の1㎡あたりの評価額を示したもので、公示価格の80%の水準になるように調整されています。地域ごとの路線価は、国税庁のホームページ「路線価図・評価倍率表」にて確認することができます。

土地が整形地(四角に整った形)ではない場合は、路線価に補正率をかけて加算や減算をします。補正率の計算は複雑なため、相続専門の税理士などに正確な価値を計算してしてもらうと間違いがありません。

2-2-2.② 倍率方式(ばいりつほうしき)

倍率方式で土地の評価額を出すときの計算式は、次のとおりです。

土地の評価額 = 固定資産税評価額 × 評価倍率

路線価が定められていない地域では、倍率方式で評価額を算出します。倍率方式に用いる倍率を評価倍率といいます。

評価倍率は地域によって異なりますが、各地の倍率を記載した倍率表も国税庁のホームページ「路線価図・評価倍率表」で簡単に確認することができます。

倍率方式では、路線価方式のようにいびつな形の土地でも補正する必要はありません。倍率表の倍率を土地の固定資産税評価額にかけるだけなので、比較的簡単に算出することができます。

2-2-3.③ 借地の場合

相続した土地が借地の場合、上記のいずれかの方法で算出した数字に借地権割合をかけた金額が評価額になります。

借地権割合は地域によって異なりますが、こちらも国税庁のホームページ「路線価図・評価倍率表」で確認することができます。

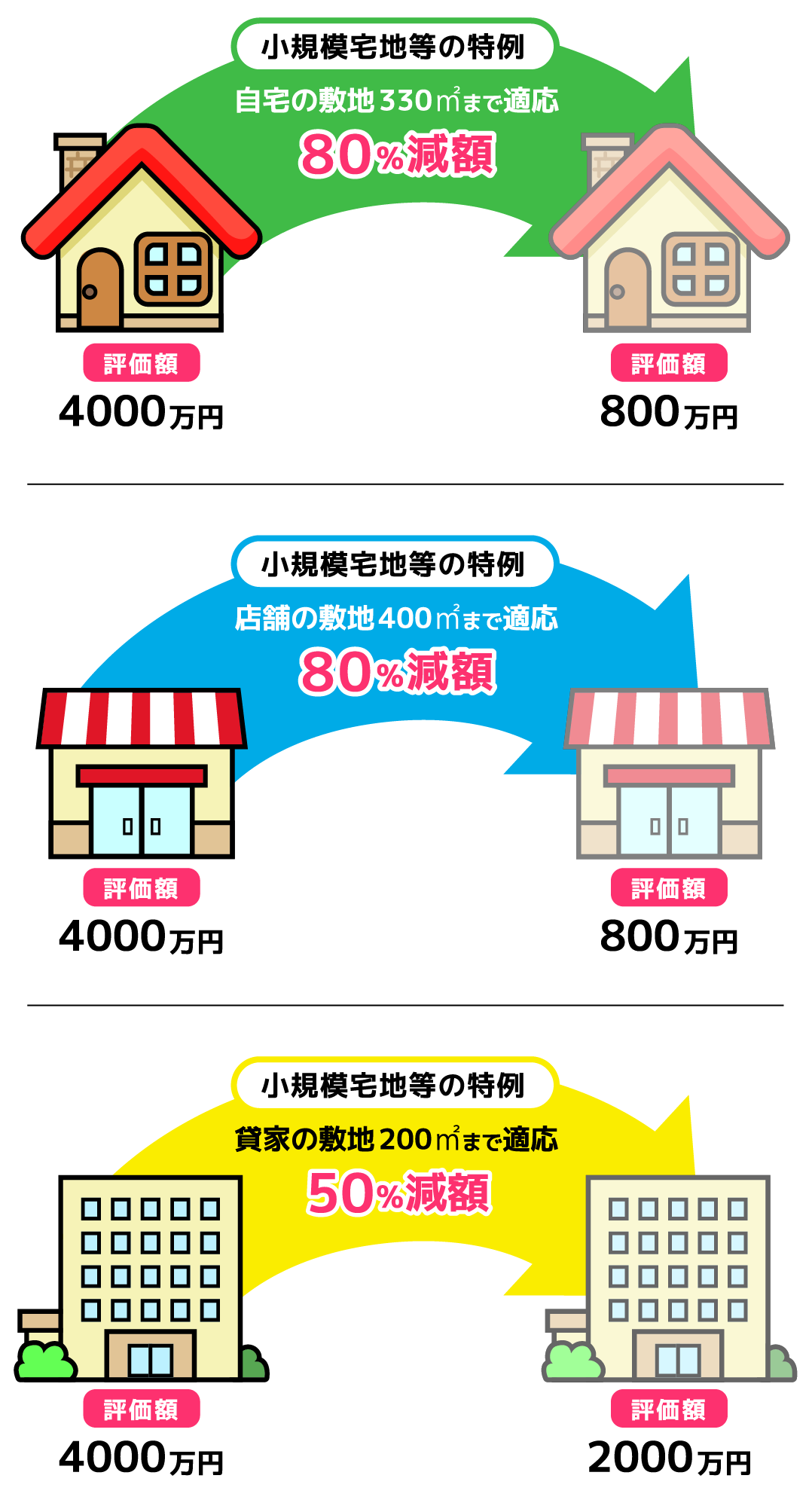

2-3.土地の評価額を下げれられる「小規模宅地等の特例」

亡くなった人が住んでいた宅地を相続した場合は、「小規模宅地等の特例」の条件に合えば評価額が大幅に減額されます。

2-3-1.適用条件

小規模宅地等の特例の適用が受けられるのは、次のうちのいずれかの人が相続した場合です。

- 配偶者

- 同居していた親族

- 配偶者も同居親族もいない場合、別居していて一定条件を満たす親族

③の場合の「一定条件」は少し複雑で、その家に相続開始の3年以内に本人やその配偶者、本人と特別な関係性の者が住んだことのない相続人、かつその家を相続税の申告まで所有している人となります。

いわゆる「家なき子特例」では、たとえば相続開始の3年以内に家を所有していない子どもが相続を期に該当する家を所有することになり、住み始めるような場合に適用可能です。

「二世帯住宅」については、2013年の相続税改正時に「完全分離型」(玄関などが別々でお互い行き来することができない二世帯住宅)であっても「同居する親族」とみなされるようになりました。

ただし、同一の建物でもマンションのように所有権を別にしている場合や、亡くなった方の持つ敷地内で別々の家屋に住んでいる場合などは、「生計を一つにしていたか」などが適用条件となります。

判断に困るようなケースでは、専門家に相談すると良いでしょう。

2-3-2.減額される割合

小規模宅地等の特例で減額される割合は、次のとおりです。

減額面積:330㎡まで

減額割合:80%

たとえば、相続税評価額が1,000万円の建物と4,000万円の土地(330㎡以下)、計5,000万円の持ち家を相続する場合で、小規模宅地等の特例がどのように影響するかシミュレーションしてみます。

この家を子1人が相続するとしたら、基礎控除額は、

3,000万円 + 600万円 × 1人 = 3,600万円

です。したがって、

5,000万円 - 3,600万円 =1,400万円

が課税遺産額となります。

この場合の税率は15%、控除額は50万円となりますから、

1,400万円 × 15% - 50万円 = 160万円

が納税しなければならない相続税です。

一方、小規模宅地等の特例が適用できれば土地の評価額が80%減額されるので、4,000万円から800万円になります。

建物の評価額は変わらず1,000万円ですが、総額でも1,800万円となり基礎控除額に収まるため、相続税をゼロとすることができます。

3.相続税を計算する

相続した不動産の評価額がわかったところで、実際に相続税がいくらになるかを計算してみましょう。

相続税は、相続財産をすべて合わせた額に対して課せられます。そのため、不動産以外に預貯金などの財産があれば、それらを合算して計算しなければなりません。

もし相続した財産が不動産だけの場合は、その不動産の評価額を基準として相続税を算出します。

3-1.相続税の対象となる正味遺産額を求める

リストアップした相続により取得した土地や建物、現預金などから借入金や未払金等の債務や葬式費用を引いたものが相続税の対象となる正味遺産額になります。

なお、生命保険や死亡退職金は、それぞれ「500万円×法定相続人の数」が非課税限度額として定められていますので、それを超えた金額が加算されます。

法定相続人が妻と子ども2人と想定し、実際に相続税の計算してみましょう。

| 現金・預金・株式 | 9,500万円 |

| 土地 (小規模宅地の特例適用後) |

800万円 |

| 建物 | 2,000万円 |

| 生命保険金 (入金額7,000万円-500万円×3) |

5,500万円 |

| 総遺産額 1億7,800万円 | |

| 借入金 | △800万円 |

| 葬儀費用 | △200万円 |

| 正味遺産額 1億6,800万円 | |

3-2.基礎控除額を計算する

相続税は、相続財産すべてにが課せられるわけではありません。相続した人数に応じた基礎控除が差し引かれます。

相続税を計算する前に、相続した財産の基礎控除計算しましょう。

まず、相続した財産から非課税財産、葬式費用、借金などの債務を差し引き、さらに基礎控除額を差し引いた額を計算します。

これが、相続税が課せられる相続財産(課税価格)です。

たとえば、法定相続人が2人の場合、基礎控除額は

3,000万円+(600万円×2)=4,200万円

となります。

したがって、この場合、相続財産(課税価格)が4,200万円以下だと、基礎控除額を差し引くとマイナスになるため相続税はかかりません。

3-2-1.基礎控除額を計算するときの注意点

基礎控除額を計算するときの「法定相続人の数」は、実際の法定相続人の数とは異なるケースがあります。

まず、基礎控除額を算出する際の「法定相続人の数」には、相続放棄した人がいても、その放棄がなかったものとして法定相続人の数に含めます。

また、養子がいる場合、「法定相続人の数」に含めることができる養子の数は、実子がいる場合には1人、実子がいない場合には2人までに制限されています。

ただ、養子の数の制限は、基礎控除額による節税を防ぐための規定であり、計算するときの「法定相続人の数」に入らなくても、相続を受けることができます。

3-3.課税対象遺産額を求める

正味遺産額から基礎控除額「3,000万円+(600万円×法定相続人の数)」を引いたものが課税対象遺産額となります。

妻と子ども2人の場合の基礎控除額は、3,000万+(600万円×3人)=4,800万円となります。

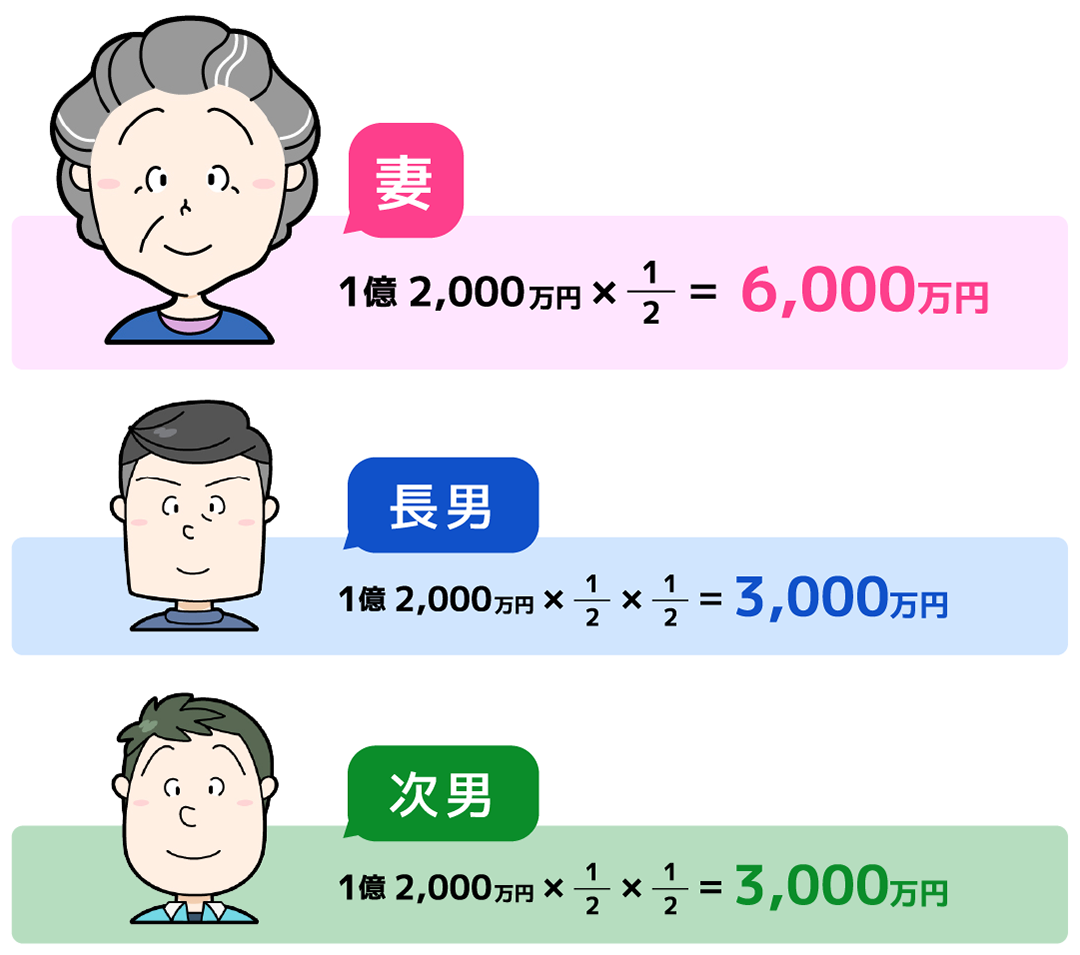

したがって、遺産が1億6,800万円ある場合の課税対象遺産額は、1億6,800万円-4,800万円=1億2,000万円 です。

3-4.相続税の総額を求める

課税対象遺産額を一旦、法定相続分で分割したものと想定し、相続分を求めます。

- 妻 1億2,000万円×1/2=6,000万円

- 長男 1億2,000万円×1/4=3,000万円

- 次男 1億2,000万円×1/4=3,000万円

次に、法定相続分で分割したものと想定した相続分を速算表を利用し、相続税の総額を求めます。

- 妻 6,000万円×30%-700万円(控除額)= 1,100万円

- 長男 3,000万円×15%-50万円(控除額) = 400万円

- 次男 3,000万円×15%-50万円(控除額) = 400万円

相続税の総額 1,900万円

相続税の速算表は以下の通りです。

| 課税価格 | 税率 | 控除額 |

| 1,000万円以下 | 10% | 0万円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

3-5.実際の相続税額を求める

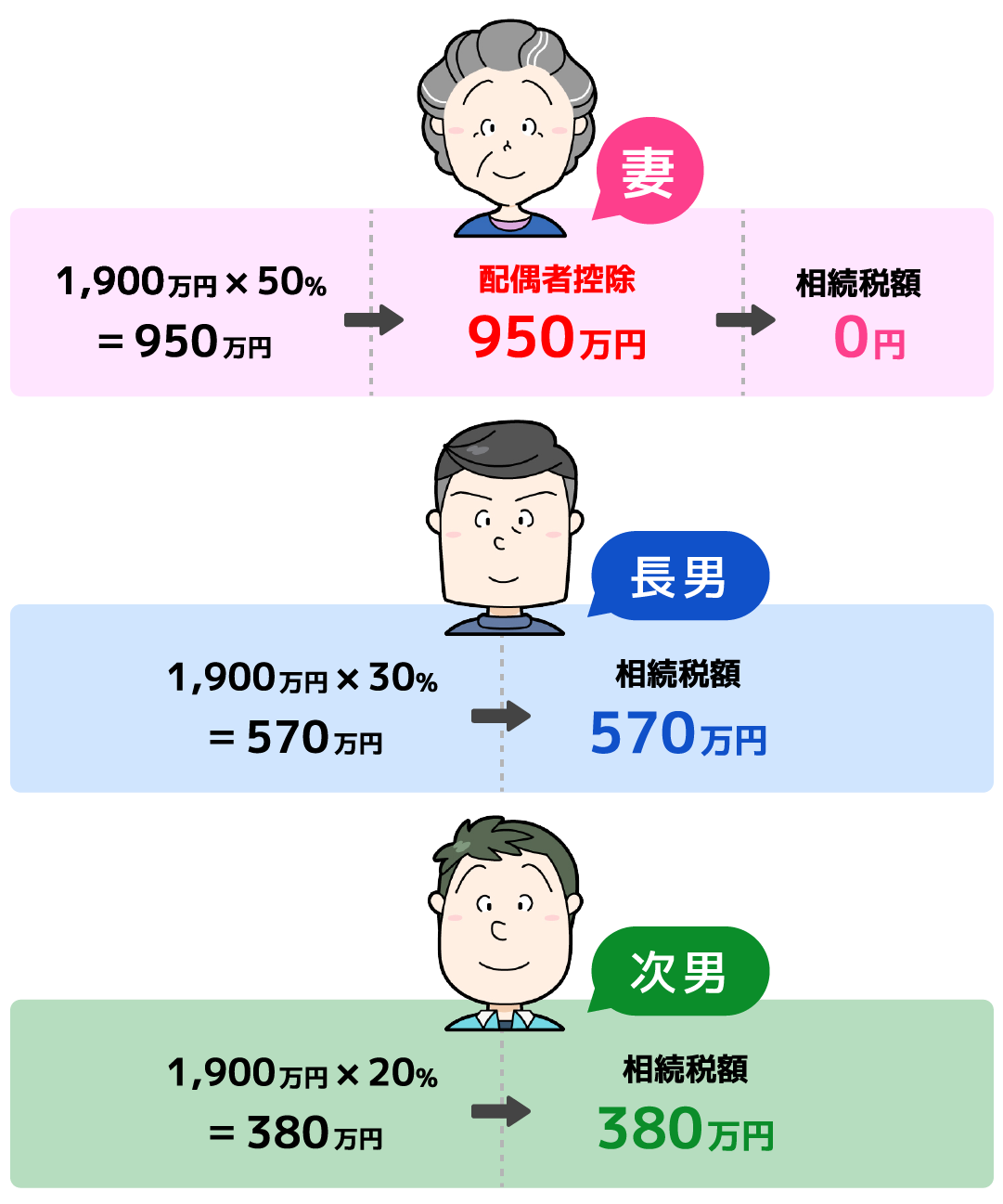

上記で求めた相続税の総額をもとに、実際の相続割合により各相続人の相続税額を計算します。

実際の相続割合が妻50%、長男30%、次男20%だった場合、それぞれの相続税額は以下のようになります。

- 妻 1,900万円×50%= 950万円

- 長男 1,900万円×30%= 570万円

- 次男 1,900万円×20%= 380万円

また、各相続人の相続税額に各種税額控除等が該当する場合、加算・減算します。

配偶者控除とは

配偶者限定で特別に認められている仕組みで、配偶者が取得した財産は少なくとも1億6000万円まで、さらに財産が多い場合は、法定相続分までは相続税がかからないという控除枠のことです。

税金の負担を大幅に軽くできるので「税額軽減」とも呼ばれます。ただし、事実婚や内縁の人は対象外で、法律上の結婚をしている配偶者でなければ適用はできません。

- 妻 0円

- 長男 570万円

- 次男 380万円

4.相続した家を売るときの特例や控除を利用して節税する方法

相続した家を売った場合は、売却代金に課税されます。しかし、次の2つの特例や控除を利用すれば節税が可能です。

- 相続税の取得費加算の特例

- 相続空き家の3000万円特別控除

ただし、適用の条件や期限があります。あらかじめ確認しておきましょう。

また、この2つの特例と控除は併用ができないので、その点にも注意が必要です。

4-1.相続税の取得費加算の特例

名前の通り、取得費(不動産の購入金額とかかった費用の合計額)に何かを加算してくれるという特例です。

「相続税」も取得税に加算できます。

売却する家の相続時に相続税を納税した場合、その分を取得費に加算できるのが「相続財産を譲渡した場合の取得費の特例」、別名「相続税の取得費加算の特例」です。

この特例を使うことで、相続した人が支払った相続税のうち、売却したものに対応する部分の一定額の相続税を取得費に加算することができます。

]譲渡所得は、譲渡価格 -(取得費+譲渡費用)で求められるため、所得費が増えれば、その分、譲渡所得が減りますので、支払う税金も減るということになります。

4-1-1.取得費加算の特例を受けるための3つの要件

取得費加算の特例を受けるためには、次のような要件をみたす必要があります。

- 相続や遺贈によって財産を取得した人

- その財産を取得した人に相続税が課税されていること

- その財産を、相続開始のあった日の翌日から相続税の申告書の提出期限の翌日以後3年以内に売却していること

相続税の申告は、原則として被相続人(亡くなった方)が死亡したことを知った日の翌日から10ヶ月以内に行うことになっていますが、特殊な事情がある場合は、2ヶ月の範囲内で期間延長が認められています。

そのため、期間を延長した人としてない人で猶予期間の長さが異なるので、「相続税の申告書の提出期限の翌日以後3年以内」となっています。

ただ、大半の方は「相続発生後3年10ヶ月以内」に売却すればよいと考えておけば問題ありません。

4-1-2.取得費加算する相続税額の計算方法

具体的な取得費加算額の計算方法は以下の通りです。

この計算で出た金額を取得費(不動産の購入金額とかかった費用の合計額)に加算する事で、特例を反映させた譲渡所得がわかります。

特例を反映させた計算は複雑になりますので、詳しくは税理士に相談するようにしましょう。

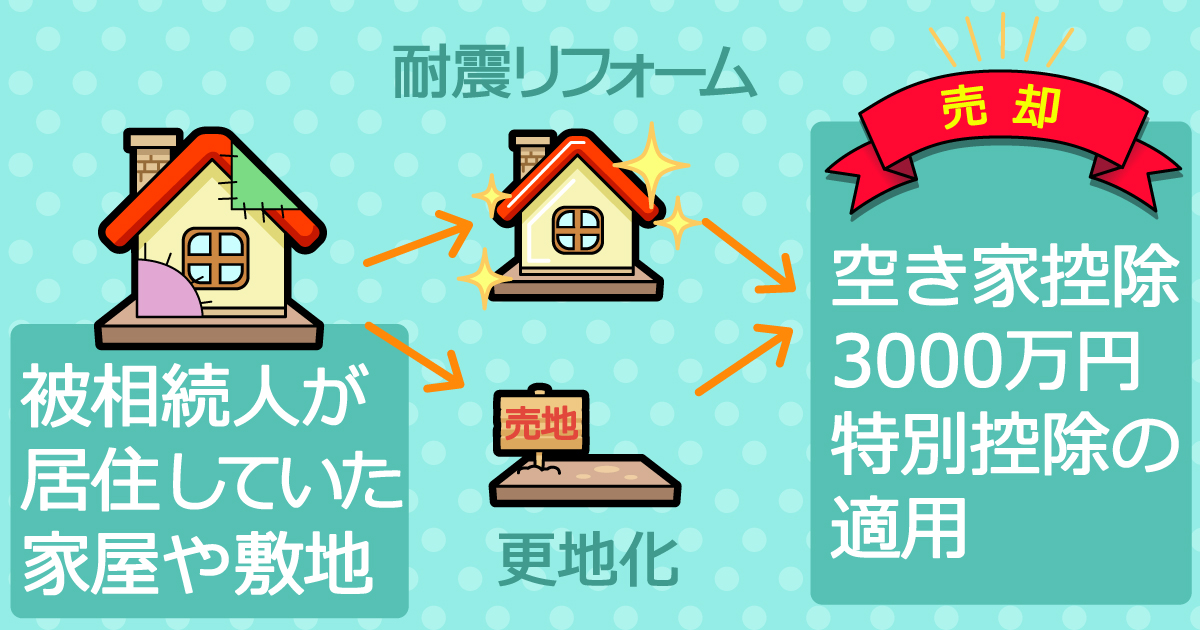

4-2.相続空き家の3000万円特別控除

続いては、譲渡所得そのものを控除してくれる特例です。

相続した人が被相続人(亡くなった方)の住んでいたマイホームを売却する場合に譲渡所得から最大3000万円まで控除することができるのが、2016年に新設された「被相続人の居住用財産(空き家)を売ったときの特例」です。

この特例は、「相続空き家の3000万円特別控除」とも呼ばれます。

この控除を適用するためのおもな要件は、次の通りです。

- 昭和56年3月31日以前に建築された戸建

- 売却の時点で一定の耐震基準を満たすこと、あるいは上記の条件の戸建を取り壊して更地にして売却すること

- 相続開始から3年後の年末までの売却

まず、マンションは適用外になります。築年数とともに耐震基準や取り壊しが条件として指定されているのは、そもそも放置されたり、劣化していて危険だったりする空き家を減らすために作られた特例だからです。

適用までのイメージは、下記のイラストをご参照ください。

(出典:国土交通省)

この特例については「相続空き家の3000万円特別控除をわかりやすく説明する」でさらに詳しく説明していますので、併せてご覧ください。

まとめ

この記事のポイントをまとめました。

- 相続税がかかるかかからないかを調べたり相続税の計算をしたりする前に、次の3点を確認しておく

・遺言状の有無

・相続人の範囲(誰が相続人になるのか)

・相続財産(不動産だけでなく、すべての相続財産の確定が必要) - 相続した不動産の評価額は、家などの建物は「固定資産税評価額」を基準に、土地は「相続税路線価」を基準にして算出する

- 路線価が設定されていない土地の評価額は、倍率方式を用いて算出する

- 相続税は相続財産の合計に対して課せられるため、不動産以外の財産がある場合はそれらをすべて合算した相続税の総額を計算する

- 相続税の総額から相続人の人数に応じた基礎控除を差し引いた額(課税対象遺産額)に相続税が課せられる。計算式は次のとおり

課税対象遺産額=3,000万円 +(600万円 × 法定相続人の数) - 相続した不動産の売却代金に課せられる税金の節税方法として、次のような特例と控除がある

・相続税の取得費加算の特例

・相続空き家の3000万円特別控除

この特例と控除には適用要件や適用期限がある。また併用できない点に注意する

相続した家に相続税がかかるかどうかを調べたり相続税がいくらになるかを計算したりするのは、大変なことが多いです。

自分で調べたり計算したりするのがむずかしい場合は、専門家に依頼しても良いでしょう。

相続した家の売却を検討している場合は「相続する不動産を売るときの流れ」で説明していますので、ぜひ読んでみてください。

また、相続した不動産の売却に強い不動産会社を知りたい場合は、ぜひ「イクラ不動産」をご利用ください。

無料&秘密厳守で、相続した不動産の売却に強い不動産会社を選べるだけでなく、わからないことがあれば宅建士の資格を持った専門スタッフにいつでも相談できるので、安心して売却を進めることができます。

イクラ不動産については、「イクラ不動産とは」でくわしく説明していますので、ぜひ読んでみてください。