相続した空き家を売却して利益を得たら、売却益に対して譲渡所得税がかかる場合があることをご存知でしょうか?

ただし、「相続空き家の3000万円特別控除(通称:空き家特例)」が適用できれば、税金の負担を大きく減らすことができます。

こちらは、実際に「イクラ不動産」に寄せられたご相談の一例です。

【実際の相談例】

💬 相続した実家の売却を検討しています。

「空き家特例」という制度があると聞いたのですが、条件がけっこう厳しいと聞いていて…。

自分のケースが当てはまるのかちょっと不安です。

このように、「空き家特例」が使えるかどうかは、多くの方が悩むポイントです。なぜなら、制度の条件は細かく、ちょっとした違いで適用できないケースもあるからです。

この記事では、「空き家特例」の仕組みや注意点、条件ごとの具体的な解説を通じて、あなたのケースが対象になるかどうかを判断しやすくなる情報をお届けします。

この記事で具体的にわかること

- 「相続空き家の3000万円特別控除(空き家特例)」の制度内容がわかる

- 空き家特例が適用できるかを判断する条件とポイントがわかる

- 特例を受けるために必要な書類や手続きの流れがわかる

- この記事はこんな人におすすめ!

- 相続した空き家を売却したいが税金が不安な人

- 空き家特例が使えるかどうかを確実に知りたい人

- 譲渡所得税をなるべく抑えて売却したい人

もくじ

1.空き家特例(相続空き家の3000万円特別控除)とは

「相続空き家の3000万円特別控除(空き家特例)」とは、2016年度の税制改正によって作られた特例(=特別の場合に適用される法令)です。正式名称は、「被相続人の居住用財産に係る譲渡所得の特別控除の特例」といいます。

この特例が適用できれば、相続した空き家の売却によって出た売却益(譲渡所得)から最大3000万円が控除されるので、とても大きな節税効果があります。

売却益 = 売却価格 - (取得費 + 譲渡費用)

売却価格から、買った金額(=取得費)と、仲介手数料や印紙税といった売却するときにかかった費用(=譲渡費用)を差し引くことで、売却益を求めることができます。

取得費に関しては次の①②の金額の内、大きい方の金額を使います。

- 実額法(じつがくほう):土地・建物の購入代金と取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額

- 概算法(がいさんほう):譲渡収入金額(売却金額)×5%

取得費用がわからない場合は、②の概算法(概算取得費→通称「5%ルール」)を使います。

1-1.悪魔の5%ルール

売却する際は、おおよそ「売却金額 − 購入金額」の利益に対して譲渡所得税がかかるのですが、この場合、購入金額を証明できる購入時の売買契約書や領収書などがなければ計算できません。

このように取得費が不明な場合は、「売却金額の5%」を購入金額とする、5%ルールを適用することになります。これが悪魔の5%ルールです。

5%ルールを適用するとかなり税金がかかってしまいます。

例えば、売却金額が3000万円だった場合、5%ルールだと取得費は150万円なので、「3000万円 − 150万円」の2850万円に対して利益がかかります。

10年以上住んでいた物件の場合、14.21%の譲渡所得税がかかるので、2850万円 × 14.21%の404万9850円もの譲渡所得税を支払わばければなりません。

ただし、相続の場合、家を購入した時期が昔すぎて、契約書や領収書を紛失しているケースが非常に多いのです。

この5%ルールでの譲渡所得税を回避したいがために、「空き家特例を使いたいのですが…」というケースがほとんどです。

取得費の計算方法や5%ルールについて詳しくは「譲渡所得の取得費と譲渡費用の計算方法についてわかりやすく説明する」の記事をご参考ください。

不動産を売却したからといって必ずしも税金が課せられるのではなく、売却益に対して税金が課せられるのですが、5%ルールだとほぼ売却益が出てしまいます。

この売却益が出た場合に「相続空き家の3000万円特別控除」さえ適用できれば、3000万円分まで譲渡所得税はかかりません。

ただし、「空き家特例(相続空き家の3000万円の特別控除)」の適用条件は非常に難易度が高いです。

2.空き家特例(相続空き家の3000万円特別控除)の適用条件

「空き家特例」の適用条件は、国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」に詳細が記載されています。

しかし、わかりにくい内容も多いので、噛み砕いてポイントとなるものを説明します。

以下の適用条件をすべてクリアできていなければ、空き家特例(相続空き家の3000万円特別控除)は利用できません。

- 建物だけでなく土地も相続していること

- 相続があった日(亡くなった日)から3年後の年末までの間に売却したこと

- 区分所有建物(マンション)でないこと

- 1981(昭和56)年5月31日以前に建築された建物であること

- 被相続人(亡くなった方)が亡くなる直前まで居住していた家であること

- 同じ被相続人(亡くなった方)の相続ですでに空き家特例を利用していないこと

- 買主は第三者で、配偶者や直系血族など、特別な関係の人に対する売却ではないこと

- 売却金額が1億円以下であること

- 売却するとき建物がある場合は一定の耐震性が認められること、もしくは建物を解体して土地だけで売却していること

- 相続してから売却するまで、賃貸に出したり、相続した人が住んだりしていないこと

ここから上記①~⑩項目についてさらにわかりやすく解説します。

2-1.①土地も相続する必要がある

建物(家屋)だけでなく、土地(敷地)も相続している必要があります。

2-2.②適用期限に注意

この特例の適用期限は、2016年(平成28年)4月1日から2023年(令和5年)12月31日までの間で、かつ、相続のあったときから3年後の年末までの売却という適用条件があります。

たとえば、2019年7月1日に相続が開始(基本的に被相続人の死亡)されたとしたら、2022年の12月31日までの売却に適用となります。

2-3.③マンションは空き家特例を利用できない

区分所有建物とは、簡単にいえば「マンション」のことです。

前述したように「耐震性の低い空き家」を対象としているため、一戸建てに比べて、きちんと修繕計画がされているマンションは適用外となっています。

また、二世帯住宅でも区分所有登記されている場合は利用できません。

2-4.④なぜ「1981(昭和56)年5月31日以前」なのか

適用条件に築年数が設けられている理由は、「昭和56年5月31日」に建築基準法の耐震基準が改訂されたからです。つまり、この特例は、「旧耐震基準」の家を対象にしているということです。

そもそもこの特例を作った背景には、深刻化する空き家問題があります。相続空き家の3000万円特別控除は、古くて耐震性が低い空き家が増えることを抑える目的としてつくられたものなので、建築年月日に条件が設けられています。

2-5.⑤亡くなる直前まで居住していた家でなければならない

相続開始まで亡くなった人が一人暮らししていたことを証明するには「被相続人居住用家屋等確認書」や被相続人(亡くなった人)の住民票、電気ガスの閉栓証明書などが必要です。

2-5-1.老人ホームに入っていた場合でも「空き家特例」は利用できる

被相続人(亡くなった人)が、亡くなる前に老人ホームに入居していたらどうなるのかと心配な人も多いでしょう。

そのような場合、次の条件を満たせば、「空き家特例」を適用することができます。

- 被相続人が介護保険法に規定する要介護認定などを受け、かつ相続開始の直前まで老人ホームなどに入所していたこと

- 被相続人が老人ホームなどに入所したときから相続開始の直前まで、その家屋が被相続人によって一定の使用がなされ、かつ事業や貸し付け、被相続人以外の者に居住用に利用されていないこと

2-6.⑥同じ被相続人で空き家特例は2度は利用できない

同じ被相続人(亡くなった方)の相続ですでに空き家特例を利用していないことが条件です。

2-7.⑦売却先である買主は第三者であること

配偶者や一定の親族、同族会社など特別の関係にある人や会社に売却する場合は適用されません。

2-8.⑧売却金額は1億円以下であること

自分以外の他の相続人と一緒に売却している場合や、複数年にわたって売却する場合も売却金額を合算します。

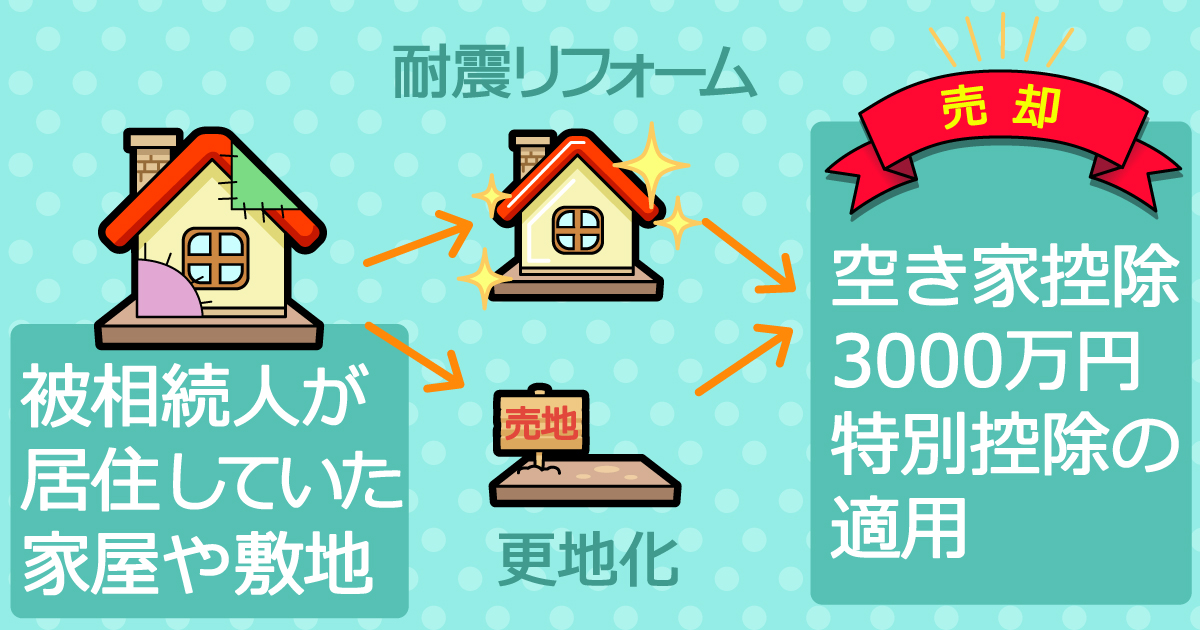

2-9.⑨耐震リフォームまたは建物を取り壊ししないと空き家特例を利用できない

空き家特例は「旧耐震基準」の家を対象としていますが、そのままの状態で売却しても適用とはなりません。

適用となる条件は、

- 耐震リフォームをして一定の耐震性を満たしたもの

- 耐震性が認められないものは解体していること

のいずれかです。

「耐震性の低い空き家の増加を抑制」することが目的の特例なので、耐震性を向上させるか、耐震性の低い建物を解体しなければ適用されません。(出典:国土交通省)

耐震性を証明する書類として「耐震基準適合証明書」もしくは「建設住宅性能評価書の写し」が必要です。

2-9-1.相続空き家の取り壊し時期について

相続開始時(亡くなった)から売却までに取り壊しすれば問題ありません。

空き家が残っていて売却する場合は、まず取り壊しするのではなく、不動産会社に相談してから取り壊すようにしましょう。

取り壊しではなく耐震リフォームの方をした方が安く費用が済んで、高く売れるというケースもあるからです。

2-10.⑩空き家・空き地でなければ利用できない

適用期限は「相続のあったときから3年後の年末まで」ですが、この間に賃貸に出したり、駐車場として貸したりといった事業をした場合は適用外となります。

また、相続人が相続後に一度でもその家に住んだら、たとえ適用期限内の売却であっても適用できません。

そのため、相続した空き家を安易に活用したり、一時的に自身で住んだりすることは避けるようにしましょう。

「家賃の節約のため」などと相続した家に一時的に住み、その後、3年以内に売却したような場合も適用されませんので注意が必要です。

3.空き家特例(相続空き家の3000万円特別控除)の注意点

適用条件以外でも注意点があります。ここで、確認しておきましょう。

3-1.兄弟で相続した不動産を売却した場合

相続空き家の3000万円特別控除は、相続人1人あたりにつき3000万円の控除額となります。

たとえば、兄弟で2分の1ずつの持分で不動産を相続した場合、それぞれが3000万円を限度とし、それぞれの売却益の全部について、3000万円特別控除を受けることができます。

ただし、被相続人(亡くなった方)の建物と土地の両方を引き継いで売却することが条件ですので、長男が土地を次男が建物を相続していた場合は、どちらも特例を受けられません。

3-2.自宅と相続した空き家の両方を売却した場合

マイホームを売却したときには、一定の条件を満たせば、居住用財産の3000万円特別控除が受けられます。

しかし、同一年中に自宅と相続した空き家の両方を売却した場合は、2つの特例制度を併用することは可能ですが、3000万円が限度額となります。

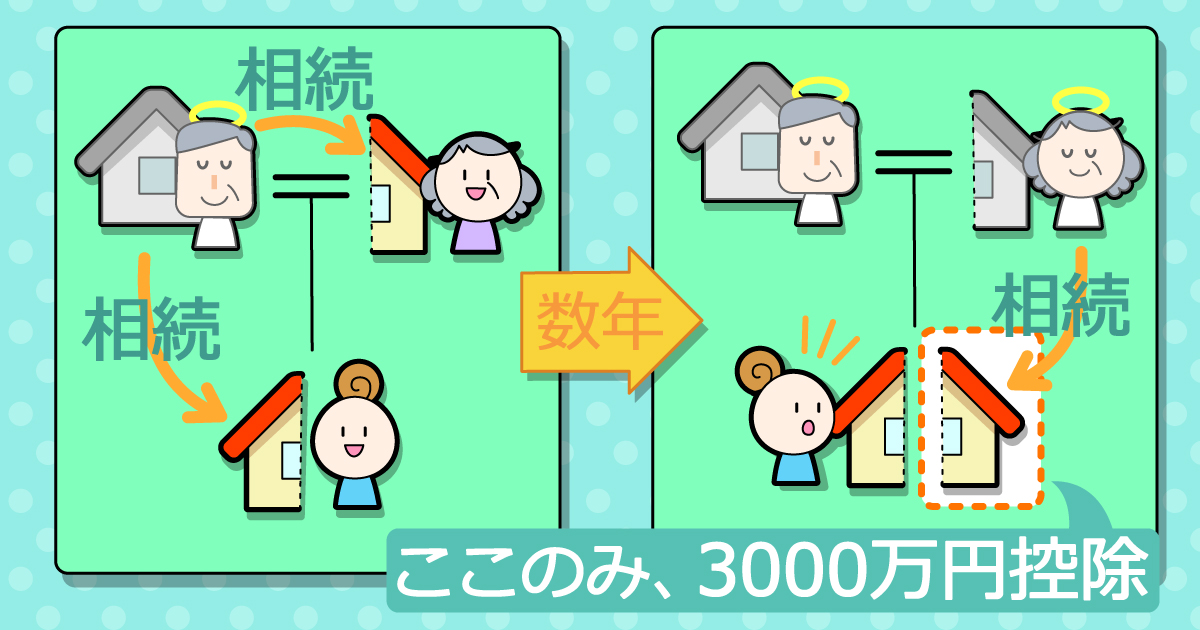

3-3.既に相続により一部を取得していた場合

数年前、父が亡くなった際に、実家の持分2分の1を相続により取得していました。

今回、母が亡くなったことにより、残り2分の1の持分を所得したケースでは、家全体ではなく、母から相続した2分の1のみが3000万円控除の対象となります。

4.空き家特例(相続空き家の3000万円特別控除)の申請方法と必要書類

空き家特例(相続空き家の3000万円特別控除)の適用により、納税が0円であっても必ず確定申告が必要となりますので注意してください。

次の書類と空き家特例チェックシートを確定申告書に添付して提出してください。

- 譲渡所得の内訳書(確定申告書付兼計算明細書)【土地・建物用】(5面)

- 土地と建物の登記事項証明書(登記簿謄本)

- 土地と建物の売買契約書のコピー

- 被相続人居住用家屋等確認書

- 耐震基準適合証明書または建設住宅性能評価書のコピー(土地の売却の場合は不要)

※被相続人居住用家屋等確認書は、空き家特例対象の不動産の所在する市町村に申請し、交付を受けます。Googleで「◯◯市 被相続人居住用家屋等確認書」と検索してください。

まとめ

相続した家を空き家のまま放置しておく方は少なくありません。

しかし、「3年以内」という特例の適用期限があることを考えると、相続した空き家を売却することで税金を支払う必要がある場合は、3000万円控除を適用させるための改修や取り壊しをして、すぐに売却するのが賢明な判断だといえそうです。

相続した家の売却については「相続した家の売却方法」も併せてご覧ください。

とはいえ、耐震工事や解体するにもそれなりの費用がかかりますので、どちらを選択すべきなのか慎重に検討しなければなりません。また、そもそも税金を支払わないといけないのか、つまり売却益が出るのかどうか調べる必要があります。

相続した空き家の価格を知りたいという方や、売却したいけどどうしたらよいのかわからない方は、まず「イクラ不動産」をご利用ください。

無料&秘密厳守で簡単に素早くお家の査定価格がわかるだけでなく、あなたの状況にピッタリ合った離婚による売却に強い不動産会社を選ぶことができます。

さらに、不動産売却でわからないことがあれば、宅建士の資格を持ったイクラの専門スタッフにいつでも無料で相談できるので安心です。

イクラ不動産については、「イクラ不動産とは」でくわしく説明していますので、ぜひ読んでみてください。